文/杨国英

到底是要钱,还是要命——这已经成为银行业的选择困境。

昨天还传得有鼻子有眼的下调存量房贷,今天官方间接给了个回应。

关于下调存量房贷,是昨天PB社传出来的,其主要内容是,接下来将考虑分两步下调存量住房贷款利率,共计下调80个基点。

对此,这两天无数房贷人欢欣鼓舞,因为下调存量房贷,如PB社所传分两步合计下调80个基点,这个确实可以给房贷人减少不少的利率开支(减少幅度至少20%)——现在的存量房贷利率普遍在4%左右,而新发放的房贷利率则已普遍低至3%左右。

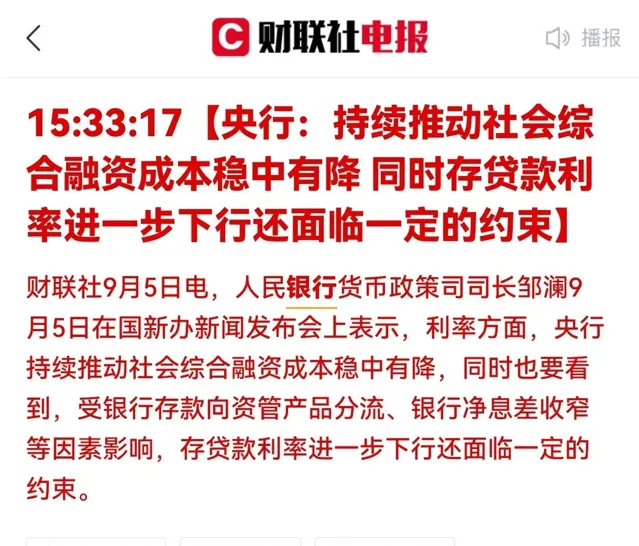

但是,欢欣鼓舞了没两天,今天下午央行来了个间接回应称「 存贷利率进一步下行还面临一定的约束 」,这个间接回应,直接将无数的房贷人打懵了。

央行的间接回应如下:

事实果真如央行间接回应这么复杂吗?

肯定没有——下调存量房贷,无非是减少了银行本已锁定的利润而已。

以截止今年二季度的数据计,我们的存量房贷余额总计约40万亿,假设真如PB社所传,接下来分两步下调存量房贷合计80个基点,那就意味着银行将直接减少利息收入至少3000亿。

下调存量房贷减少3000亿的利息收入,这对于去年加总利润还不到2.4万亿的银行业而言,肯定是一个不小的损失。

但是,今天我要讲一讲,如果银行不主动下调这个存量房贷,那么所可能导致的损失,必将远远超过3000亿。

-

如果银行不主动下调存量房贷,在存量房贷与增量房贷、在存量房贷与其他贷款(如经营贷等)持续倒挂之下,越来越多的房贷人也会选择提前还房贷,提前还房贷对银行而言,事实更是无利可图——仅今年上半年,提前还房贷规模就接近4000亿。

-

现在全社会压力最大的群体,其实就是2020年至2023年买房的房贷人,在这四年间买房的房贷人,如果首付比例是30%,那么,到今天他们的首付款事实已经基本跌没了。

在首付款基本跌没了的情况下,再叠加现在的就业难等结构性困境,如果银行再不主动下调存量房贷给他们减负,那么,接下来势必会有越来越多的房贷人主动或无奈选择断贷——注意,去年我国法拍房就高达80万套,如果任其发展,今年超大概率会超过100万套,明年则超大概率会更多——这最终很有可能会给银行造成总额数万亿的不良贷款。

当然,下调或不下调存量房贷,并不至于对停贷或断贷产生全面影响,但事实还是会造成5%-10%占比的波动。

所以,从这个角度讲,现在银行主动下调存量房贷,这无非是少点利润而已,但如果不主动下调存量房贷,时间拖延最终可能会对银行造成准系统性的危机—— 这对于银行而言,其实就是到底是要钱,还是要命了?!

现在,事实已经到达关键时刻了——中国经济的关键时刻,中国资产价格的关键时刻,全社会流动性的关键时刻。

在这种情况下,央行不应该也没有必要过多关心银行业的利润了,而是应该果断下调存量房贷,并同时果断且持续下调市场利率(一年期LPR)。

是的,货币(下调利率)是解决不了经济问题,但是,及时的必要的更为廉价的货币供给,至少可以预防潜在的金融危机的发生。

请注意,这不是危言耸耳。

我们潜在的金融危机,核心之核心是近40万亿的房贷,在过去两三年房价整体已经下调接近30%之后,如果不及时启动必要的持续的较大幅度的降息支撑,那么,未来两三年,房价整体再下调30%的可能性事实是存在的,到时银行业必将遭受系统性的危机冲击——因为,老龄化、晚婚少子化已经到来,城市化已经迎来尾声,与此同时,再叠加我国房地产罕见的全球超低回报率。

在这种情况下,当下必须尽快加大降息预期,而不是再兼顾什么银行业的利润,甚至也没有必要再过多被汇率牵制了。

当然,今天央行的间接回应,事实也有可能是一种公关策略,防止这一预期被市场过多提前发酵。

个人预判:9月下调存量房贷还是会启动的,只不过下调幅度可能会略低于传闻,比如首次下调20-30个基点。同时,9月LPR也是会下调的,预期幅度如我之前所说,超大概率会至少是15个基点—— 股市也将于 9 月迎来中期超级大底,所以,之于概率与赔率的测算,就中期而言,现在必须坚守必要的仓位。

同时,甚至今天加拿大央行的年内第三次降息,再结合近期美国相关经济数据,个人认为,9月美联储的降息尺度很可能将50个基点。