很多人对基金的理解其实错了。

尤其是在未来资本市场越来越规范的时候,好的基金会越来越少。

平时我很少讲基金,因为基金非常简单,本质上就是你把钱交给别人,别人帮你买股票。

整只基金的收益或亏损,就是你的收益或亏损。

当你想赎回的时候,基金经理就会卖掉股票把钱给你。

基金的风险和收益相对股票来说,会小一点,因为每只基金都会买很多公司,行业基金和指数基金就更不用说了,代表的是整个行业或者板块。

每个行业总会有优秀企业和非优秀企业,每个时间段也总会有部分公司涨和部分公司跌。

当然极端情况除外。

那么在牛市的时候,基金会跟随整体趋势一起赚钱,在熊市的时候,也会跟随整体趋势一起亏钱。

然后就是基金经理,真正有水平的基金经理其实很少,我的读者里面有不少也是机构的或者券商的,很多人的能力其实并不比基金经理差。

当然也有一些基金经理是可以的,但是他们的自主权其实并不大,就像下面这位朋友说的。

基金经理很难在低位买进,高位卖出,因为基民都会高位追涨,低位割肉。

这个理解非常对。

除了极少数小规模私募外,他们会提前和投资者协商好,要么不投,投的话就要无条件按我的规矩来,尤其不能轻易赎回。

最典型的代表就是巴菲特。

实际上如果不这样做,越成熟的市场,基金越难赚钱。

以前的基金赚钱很容易,因为A股曾经出现过「消灭10元股」的奇观,也就是不能有10元以下的股价。

如果有怎么办?

买啊,一顿瞎买,不就上去了。

在这种行情下,基金当然赚钱,简直是闭着眼睛赚钱。

可是一旦到了熊市怎么办呢?

大多数基民是没有任何投资知识的,他们只知道看收益率,甚至很多「纯基民」都不知道自己买的是什么基金。

纯基民的意思就是不参与股市,也不关心基金到底是个啥,可能是在哪个软件,看到某某基金收益率多少,就买了。

在牛市也没问题,但是熊市的时候,基金收益肯定会变差,然后变为亏损。

这个时候基民可不会管什么原因亏损,也不会管基金的运行逻辑,看到自己买的基金居然亏了,先跑为敬。

就这样慢慢地一直不断有基民赎回。

而基金经理能怎么办呢?

没办法,只能眼睁睁看着股价下跌,再舍不得,也要割肉卖掉,把钱还给基民。

另外在股市行情不好的时候,基金的收益率肯定很差,这个时候肯定没有基民愿意买看上去收益不好或者亏损的基金。

即便基金经理想低位建仓或者加仓,奈何家里没粮。

等到股市好转后,收益变高了,慢慢地也就有基民加入进来,但是很可能这个时候价格已经不低了。

所以绝大部分基金的宿命,或者说基民的宿命,都是追涨杀跌的祸首。

当然也有少部分基民是不愿意这样的,但是在整个基金的踩踏效应之下,只能跟着受损失。

这个时候该怎么办?

逻辑跟股市一样的,只能在低位加仓降低成本,否则很难赚钱,比股市还难。

最简单的方式就是无脑定投,当然前提是选的基金要靠谱。

只有这样,才有可能当行情恢复后,收复亏损部分,还能有一定的收益。

不过未来优秀的基金也会越来越少,或者说赚钱的基金会越来越少。

因为普遍大涨的时代已经过去了,经济增速放缓之后,不可能大部分企业都一起涨,否则也不会放缓,所以未来赚钱的基金会越来越少。

即便赚钱,收益也会越来越低,你看现在不是很多都跑到长江电力和中国神华这类公司去了吗,长江电力的内在收益率只有4%左右,我是看不上的,但是基金没问题。

所以未来千万别瞎买基金。

可能有朋友觉得,基金的风险小,确实基金不会像单个企业那样涨停或者跌停,波动幅度不会那么大。

但是行情不好的时候,时间长了依然也会腰斩。

而腰斩之后,想要收益再翻倍,可没那么容易。

如果选指数基金,会有很大的滞后性,肯定跑不赢某些优秀公司的上涨速度。

如果选行业ETF,对选择能力有一点点要求,这是权益类ETF里面规模最大的群体,五花八门啥都有,熊市会亏,牛市也不一定有多高收益。

如果选主动基金,那就要看基金经理的水平了。

不过红利ETF除外,这个前两天也有一位朋友找我讨论了,他不知道用什么来做底仓好,因为长江电力的收益看不上,煤炭又觉得有风险。

所以想选择红利ETF,正好处于两者之间。

这也是一个不错的选择,因为它本身就倾向于高股息的成份股。

但是红利ETF也并非没有风险,它同样会受到价格波动或者市场情绪的影响,是有可能净值亏损或者不分红的。

当然资本市场本身就时刻充满着风险,所有的指标都只是相对而言,取决于自己的风格和心态。

另外还有一个值得说一下的小事。

这两天有几位比较关注万华化学的朋友,分享了他们在网上看到的关于万华化学分红问题的文章给我,正面的和反面的都有,争论的焦点都是围绕万华化学是不是「庞氏分红」?

我都看了一下,都有理有据,都是有比较好会计基础的。

但是应该都没有自己经营过企业 。

有一位教授说资产负债表是照相机,利润表是摄像机。

这个比喻是很形象的,本质上也就是这么回事。

那么一张照片或者一段视频,能还原一家真实的企业吗?

答案是不能。

拍摄的时候如果光线不够,可以补光,如果身高不高,可以仰拍,如果冲击力不够,可以拉大脸,如果细节颜值不够,可以选背景构图,如果表现力不够,可以设计一点动作等等。

这些都是常规的入门拍摄手法,高深一点的那更多。

这还是在没有PS的情况下,人物也是真人,但就是可以拍出完全不一样的感觉。

谁能从这些作品中还原出一个真实的人物?

所以又有人说了,那现金流量表就是望远镜,我虽然不能实际参与到公司日常经营,那我在门外拿着望远镜一点点看总行吧。

会好很多,但是也不能完全看透。

首先要看你这个望远镜倍数高不高,然后如果隔着墙,还得加上红外技术、热成像技术等高科技。

而且即便是这样,人家如果要挖空心思躲起来,那也不是不可能。

所以财报的三大表应该看,要仔细看,但是它只是企业立体形象的外貌。

一张皮当然撑起不了一副躯体,必须有骨有肉才行。

而这些东西是财报里面没有的。

举一个很简单的例子,我前两天讲中国神华估值问题的文章也提了一下,有多少人知道神华为什么第四季度的利润会比较低?

如果不知道原因,拿着利润表看往期数据,也能发现这个特点,但是不知道钱是怎么花的,那么也无从知道具体会少多少。

像这种细节性的东西,每家企业都有很多。

只有自己做过企业,才知道公司是如何运作的,分红是怎么分的,扩产是怎么进行的等等。

我印象很深刻的是三一重工「向文波」多年以前说过这么几句话,大概意思是这样的:

他说我不懂财务,也不懂股市,但是我知道一家公司把产品做好了,把钱赚到了,那就是有价值的。

他说的价值的意思就是值得买。

这个话很朴素,但是很真实,也很有用。

一家公司的价值,不是体现在财报上,而是体现在日常经营上。

所以财报很重要,但是企业其他方方面面的东西更重要,也只有结合这些东西,才能立体性的还原出一家相对真实的公司出来。

万华化学我分析过多次,是一家好公司。

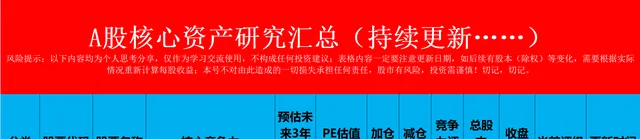

我做了下面这张【A股核心资产研究汇总】表,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......