当人们还在担忧如何破局「欧盟关税困局」时,一些中国车企已经在另一片大陆上找到了新机遇。

据乘联会发布数据,今年4月,中国对巴西纯电动(BEV)和插电式混合动力(PHEV)汽车出口量同比增长近12倍,达到40163辆,这也让巴西连续第二个月超越比利时成为中国新能源汽车出口最大市场。

近日,巴西电动汽车协会(ABVE)发布的最新数据,今年上半年巴西新能源汽车销量大幅增长,来自中国的新能源汽车在当地销量达62613辆,占进口新能源乘用车总量的91.4%,销售额达到12亿美元(约合人民币87亿元)。

与此同时,为了大力推动清洁能源普及,巴西近年也在积极吸引中国新能源车企进行本地化投资。

去年1月1日,巴西总统卢拉宣誓就职时,便宣布南共市(南方共同市场)应该作为整体与中国签订自贸协定。为了促进中国车企「入驻巴西」,他甚至还在去年访华期间亲自会见了比亚迪董事长王传福。

在巴西的「盛情邀请」与潜在的市场增量下,比亚迪、奇瑞、长城等部分中国车企选择在巴西投资。

从销量方面来看,上述三家中国车企均吃到了巴西新能源市场增长的红利,他们「珠玉在前」也吸引了更多车企前往大洋彼岸的巴西。

1、中国品牌「垄断」巴西纯电市场

一年前(2023年8月30日),比亚迪在巴西圣保罗举办了一场盛大的发布会,只为宣布旗下纯电动轿车BYD SEAL(国内名为「比亚迪海豹」)进入拉美市场,现场邀请了200余位媒体记者进行体验。

至此,包含比亚迪汉EV、宋Pro DM-i、宋PLUS DM-i、元PLUS、海豚、海豹等在内的多款主力车型均已登陆巴西市场。

2023年,比亚迪在巴西销量达到17938辆,排名市场前列。截至今年5月,比亚迪在巴西的销售网络已涵盖39个经销商集团、100个现营门店及135个指定网点。

比亚迪在巴西的成功,主要得益于该市场的「蓝海」状态。数据显示,巴西新能源汽车市场在2023年前销量处于较低水平,受中国车企加大对当地新能源出口的影响,2023年巴西新能源汽车市场迎来高速发展,销量达到2万辆,较前一年翻了近6倍。

巴西汽车工业协会的统计数据表明,今年第一季度,巴西乘用车进口额同比增长46.4%,达到15亿美元),其中中国汽车约占进口总量的40%,且绝大部分为包含纯电动、混动在内的新能源车型,数量上较去年同期增加450%。

更重要的是,新能源车出口到巴西后能获得较高利润。如比亚迪唐EV在巴西的售价为48.75万雷亚尔,约合人民币60万,是国内售价的3倍。

华丽数据的背后,是中国车企对巴西新能源车市场高潜力的垂涎。同时巨大的「蛋糕」也吸引着众多全球车企巨头,除了传统的德系、日系品牌外,美系特斯拉、通用在当地也拥有较高知名度。

在新能源车方面,按品牌来看,2023年巴西新能源销量TOP10车型除Model3和ModelY外,其余均为中国品牌车型。Marklines数据显示,到了2024年H1,TOP10车型中有7款为中国品牌,其中比亚迪包揽销量前三名。

从市占率来看,中国品牌几乎「垄断」巴西纯电市场。Gangtise投研数据显示,2024年H1比亚迪目前在巴西纯电乘用车市场的份额高达80%,长城份额为13%,吉利(含沃尔沃)份额为4%,合计97%。

巴西中国企业家委员会内容与研究部主任图里奥·卡列罗表示,中国新能源汽车在全球汽车销量中保持领先,其产品不仅限于「中国制造」,还包括「中国设计」。

中国新能源车在巴西站稳脚跟,主要得益于以下三大优势。

一是价格优势。中国新能源车在巴西市场的售价相对合理,售价区间主要集中在10-20万元之间,具有较强的竞争力,能满足巴西中产阶级等消费群体的需求。在价格实惠的基础上,中国新能源车能提供不错的性能和较为丰富的配置。

二是优秀的适配能力。巴西的气候和路况较为复杂,部分地区炎热潮湿,道路条件也参差不齐。中国车企针对这些特点,对车辆进行优化和调校,使其在高温、高湿等环境下依然能保持稳定的性能。比如长城汽车对在巴西上市的产品,在外观风格、底盘悬架、智能配置等方面都进行了符合当地驾驶习惯和路况特征的本土优化。

三是产品体验更优。中国在新能源汽车电池技术方面取得了显著进步,电池续航里程不断增加,同时充电时间也在缩短。像比亚迪宋Pro DM-i搭载DM-i超级混动技术,满油满电续航可达1100公里。同时中国新能源车普遍配备了较为先进的智能车机系统,如车载多媒体娱乐系统、远程控制功能、智能导航等,为巴西消费者带来便捷、舒适的驾驶体验。

2、既要建厂也要市场

为什么中国车突然在遥远的巴西火了?首先,离不开政府和政策的支持。

2023年巴西宣布对车价低于12万雷亚尔(约15.5万元人民币)的车辆实施税收减免,推动汽车销量一路增长。

除了促销费,巴西也积极吸引全球车企来投资。2023年12月,巴西正式启动「绿色出行和创新计划」(Mover计划),该政策用于取代2023年底到期的ROTA 2030政策,主要通过税收优惠的方式推动巴西汽车行业向节能减排以及技术创新的方向持续发展。该政策规定2024年-2028年的税收优惠金额分别为35、38、39、40、41亿雷亚尔。

中国企业响应上述政策积极建厂,奇瑞是第一家在巴西建厂的中国车企,其巴西产能建于2014年,年产15万辆车,辐射整个南共市。现阶段,奇瑞则正在对巴西工厂进行大规模翻新,以适应电气化车型的生产。

长城则在2022年初通过收购奔驰在巴西伊拉塞马波利斯工厂,建立了产能,预计将于2024H2投产,该工厂将成为巴西首个专门用于新能源汽车生产的工厂。

2023年7月,比亚迪也宣布在巴西巴伊亚州建设由三座工厂组成的大型生产基地综合体,总投资额达30亿雷亚尔,计划于2024年底投产。今年3月,比亚迪又追加投资预算至55亿雷亚尔。

今年开年后,世界汽车巨头纷纷加大了在巴西的生产投入,通用汽车、大众、现代、丰田汽车集团躬身入局。

相较于头部车企,新能源市场体量较小的北汽、江淮、上汽、哪吒等车企未直接建厂,但选择继续向巴西出口整车。以江淮为例,2024年H1该品牌在巴西售出123辆车。8月初,哪吒汽车携3款主力车型——哪吒AYA、哪吒X以及哪吒GT登陆巴西市场,一定程度上反映出其对巴西的重视程度。

业内人士指出,投资和贸易并举,建厂和出口两手抓,在产品出口规模化后,海外生产可以更好地满足海外市场的增长需求,扩大当地市场份额。

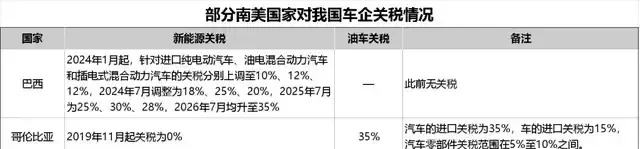

但需要注意的是,巴西方面的政策也处于变动中。巴西规定,从2024年1月起,针对进口纯电动汽车、油电混合动力汽车和插电式混合动力汽车的关税分别上调至10%、12%、12%,2024年7月调整为18%、25%、20%,2025年7月为25%、30%、28%,2026年7月均升至35%。

由于本轮关税上调只针对进口车型,如果车企在本地建厂并投产,则有望规避关税带来的影响,因此中国品牌在巴西建厂可能是大势所趋。这样既有助于减少关税影响,也有利于车企辐射整个拉美地区,带动海外销量进一步提升。

3、下一个兵家必争之地

作为「金砖五国」之一、南美洲第一汽车大国,巴西正在成为车企的「兵家必争之地」。

知情人士分析指出,相比阿根廷、墨西哥而言,巴西对华更加友好,社会也更加稳定,中国新能源汽车打入拉美地区,选择巴西作为起点,并不奇怪。

在新能源渗透率方面,2024H1巴西新能源仅为3.3%,其他国家均不足2%,拉美各国的新能源市场仍处于起步阶段,车企在拉美地区的新能源产能布局可助力开拓当地新能源蓝海市场。

从地理位置来看,巴西可以扮演拉美市场「中转站」的角色,海岸线绵长、深水良港众多,为巴西提供了大宗货物进出口的天然优势。从巴西汽车历年各地区出口金额占比来看,当地汽车主要销往墨西哥、哥伦比亚、乌拉圭、智利、秘鲁等拉美地区国家。

在巴西进行产能布局,一方面可用于满足巴西当地每年超200万辆的汽车消费需求,另一方面也可辐射整个拉美地区近500万辆规模的汽车市场。

王传福就曾公开表示:「未来,我们将继续拓展美洲战略布局,开启巴西本地化生产,也将为墨西哥、智利、哥伦比亚等17个国家带去比亚迪全矩阵新能源乘用车。」

巴西的开放政策环境、完善的基础设施和丰富的合作资源,为中国车企在研发、生产到市场测试等方面提供了全方位支持。此外,巴西对电动汽车的积极政策和市场接受度,也为中国车企提供了良好的商业机会。

吃透了巴西市场,意味着中国先进的新能源汽车技术在拉美地区得到了实际应用和验证。这也为扩张到其他拉美国家提供了经验背书,有助于推动整个拉美地区新能源汽车技术的发展和应用。像长城汽车致力于向巴西市场交付氢能卡车、公交车,若成功推广,则可依次为样本直接复制到其他地区。

4、总结

当前,巴西新能源汽车的产量和销量正在逐步增加,但配套充电设施发展依然不尽人意。充电难,已经成为阻碍巴西消费者购买新能源汽车的重要原因。

巴西电动汽车协会研究表明,巴西充电站南北分布不均,人口少于150万的城市几乎没有充电场所,平均车桩比约为13:1——意味着充电高峰期可能面临着数小时的排队时长。

放大到拉美市场也类似,拉美仍以燃油车为主,主流的新能源车也是以灵活燃料为主。除部分国家充电基础设施比较好外(如乌拉圭、哥斯达黎加),拉美整体充电桩普及率较低。

另一大挑战来自前面提到的灵活燃料。

灵活燃料(指燃料乙醇或乙醇汽油)为目前巴西燃油车主要动力类型,2024H1巴西灵活燃料汽车销量占汽车总销量比重约90%。根据巴西的法规,汽油必须与27%的乙醇燃料混合,这也是全球范围内的最高水平。在不同比例的乙醇汽油混合燃料中,乙醇比例越高,碳排放值越小,巴西鼓励灵活燃料汽车既可以减少对燃油依赖,又培养了当地消费者的环保意识。

从使用成本来看,巴西汽油售价约5.66雷亚尔/升,燃料乙醇的价格则只有3.4雷亚尔/升,因此所用乙醇含量越高则对应的每公里燃料成本就越低。这也帮助诸如卡罗拉、雅力士、HB20等,可以使用乙醇为燃料为卖点的车型获得了更多消费者青睐。

有分析认为,未来15到20年,以乙醇为动力来源的混动车以及插电混动车仍有较好的前景。所以,中国汽车品牌未来仍有很多事情要做,如花时间适应乙醇技术、加强对混合动力汽车的研发力度等。

不过需要注意的是这一领域已经有多个传统巨头开始卡位,如丰田已经在巴西生产可使用乙醇的Flex型混动车型、雷诺则计划今年底在巴西推出混动车型。

作者 | 杜飞

出品 | 嘉宾商学