出品 | 虎嗅科技醫療組

作者 | 陳廣晶

編輯 | 苗正卿

頭圖 | 視覺中國

這家最有「錢」途的中國公司,就要賣給美國巨頭了?

7月12日這一天,中國生物技術公司傳奇生物在美股的市值忽然飆升了12.10%,在此後的近兩周時間裏累計大漲了近30%。

傳奇生物成立於2014年,專註細胞療法,為CXO龍頭金斯瑞的控股子公司,是「中國創新藥1.0階段」孵化出的一枚「金蛋」。

該公司的核心產品CAR-T(西達基奧侖賽)在美國供不應求,上市第二年(2023年),僅憑一個血液瘤適應癥(骨髓瘤)且限定用於「五線「治療(可以理解已接受過四種方法治療的患者——虎嗅註),就大賣了5億美元,超出了企業和投資界的預期。

今年4月份,該藥在美國已獲批用於骨髓瘤的二線治療,市場空間也有望快速擴大。據預測,該藥有望成為第二款年銷超10億美元的國產藥,且其巔峰年銷售額可達50億美元。

而點燃這場投資者狂歡的,是一則未經當事人證實的訊息:傳奇生物已經接受了並購要約。這場並購最高總金額有望達到150億美元。 如果一切屬實,這將是中國生物醫藥領域最大規模的一次並購。

至於提出並購要約的一方是誰,業界普遍認為,很可能是傳奇生物的合作方,總部位於美國紐澤西州的跨國巨頭強生。

「 強生沒有好的細胞療法產品,正好可以互補。 西達基奧侖賽肯定是blockbuster(爆款),後面還會有新的適應癥,產品管線也有新的產品在研,關鍵是整個技術平台的價值,花100多億美元買回來,最後賺的不止這些。」南京應諾醫藥科技有限責任公司董事長鄭維義博士向虎嗅分析說。

對於上述訊息,涉事企業三緘其口,甚至直接否認了。

傳奇生物回應虎嗅稱:「我們不能對任何市場謠言發表評論,這是公司長期堅持的政策」。

金斯瑞也在7月15日公開釋出公告表示,經過合理查詢,「並沒有知悉該等股價或成交量波動的任何原因」,又或根據相關規定「須予以披露的任何內幕訊息」。

法律界人士告訴虎嗅,按照中國證監會釋出的相關規定,如果並購事件屬於重大事件,並且可能對上市公司的證券交易價格產生較大影響,那麽上市公司需要進行資訊披露。如果上市公司的控股子公司發生重大事件,同樣可能對上市公司證券及其衍生品種交易價格產生較大影響。

因此,「 即使並購活動是發生在子公司層面,如果該活動對上市公司有重大影響,也需要進行披露 」。也就是說,如果並購事宜確實存在,金斯瑞和傳奇生物遲早會公開。

不過,事實如何,並不影響投資者的狂歡。 傳奇生物市值已達百億美元以上;其母公司金斯瑞在港股的股價一周內累計漲幅也超過了30%。

從產業界的角度看,傳奇生物與金斯瑞分道揚鑣,前者被某個大廠並購幾乎是必然的。 因為在創新藥的生命周期中,不僅需要源源不斷地投入資金搞研發,還需要有強大的商業化能力來兌現產品價值。在資本寒冬裏,傳奇生物和金斯瑞無法滿足這些需求。

而且,「 做服務的CXO和做創新藥的Biotech(生物技術公司),是兩套不同的文化和決策機制。真正要做創新藥,二者最後是不相容的。」 蘇州羅晟生物醫藥有限公司創始人、CEO董欣博士告訴虎嗅。該公司也有CAR-T療法在臨床試驗階段。

雖然對這個結局早有共識,但產業界還是不免情緒復雜。因傳奇生物大賣百億美元感到振奮者有之,惋惜中國優質資產過早賣掉者有之,擔心中國會從此失去在CAR-T領域的優勢者有之。

在百感交集之余,迷茫的創新藥企們,對未來發展脈絡似乎也越來越清晰了。

來自:視覺中國

急著賣「傳奇」的可能是強生

2023年以來,已有多家中國生物技術公司被跨國藥企並購。只是,這些並購的故事中,往往也透露著融資困難、中國生物技術公司資金短缺等窘境和無奈。

而在傳奇生物的並購案中,雖然金斯瑞和傳奇生物也面臨巨大的資金壓力,但是, 恐怕最急於促成此事的,還不是他們,反而是看似處於主動地位的、被業界認為是發出並購要約的強生。

作為老牌跨國藥企,強生仍然有很強的實力,在腫瘤、神經科學領域還有很多重磅產品。不過,在新故事不斷湧現的生物醫藥領域,強生已經開始出現疲態。

強生是傳奇生物在美國共同開發產品的合作夥伴,二者共同推動了西達基奧侖賽在美國的獲批,並承擔該藥的產能擴大和銷售推廣事宜。

過去幾年裏,強生的運氣似乎不太好。 其新冠疫苗沒有想象中大賣,RSV(呼吸道合胞病毒)疫苗在GSK、輝瑞、Moderna三大巨頭的圍攻之下,失去了先發優勢,強生不得不在最後沖刺階段宣布結束。強生沒有細說損失,但是,從此前報道看,該產品僅三期臨床試驗,就納入了2.3萬受試者。

在銷售的產品中,伊布替尼、英夫利昔單抗等「現金牛」產品的銷售額,每年都在以兩位數的速度下滑,治療自身免疫性疾病的烏司奴單抗等超級單品,也面臨降價和專利到期的雙重挑戰。

一眾產品中,西達基奧侖賽表現最為亮眼:上半年整體銷售額3.43億美元,同比增長81.5%。其中,第一季度同比增幅達到118%!該藥無疑是強生扭轉乾坤的「法寶」之一。

可以看到,傳奇生物與強生達成的協定,是要雙方「共同開發」西達基奧侖賽。按照雙方約定,在全球範圍內傳奇生物和強生按照50:50的比例分享利潤,同時也要以此比例分攤成本。

這意味著,一旦傳奇生物在持續研發、產能擴大中,如果投入不足、進展較慢,也會影響到商業藍圖落地。

傳奇化石相關負責人接受媒體采訪時說,隨著該產品在歐洲、日本獲批上市,以及在美國獲批用於二線至四線治療,其潛在患者數量將從2.2萬人增至8萬人。但是以他們當時的進度,到2025年西達基奧侖賽的產能才能達到1萬劑以上。

為了在美國建廠,強生和傳奇生物已經投入了2.5億美元,按計劃後續還會投入2.5億美元。這樣才能在三到四年充分滿足患者需求,實作每年50億美元巔峰收入目標。

實際進展顯然不能滿足需求,2023年初,西達基奧侖賽一項關鍵3期研究結果意外泄露,傳奇生物不得不提前融資2億美元,據行業人士分析,這對企業來說可能是失真失的。

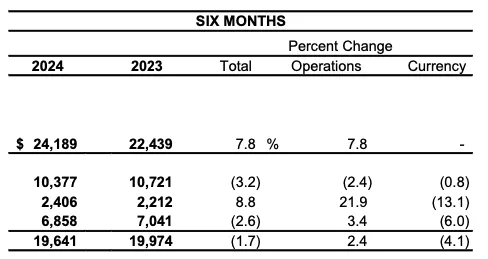

強生2024年上半年營收情況。

來自:來自強生業績報告

7月17日剛剛釋出的財務報告顯示,今年上半年強生總營收438.3億美元,整體看同比增長3.3%;一貫被視為企業發展引擎的創新藥物,即便在美國同比增速也沒有超過9%,

整體呈現出增長乏力的狀態。

在投資市場,受GLP-1類藥物、艾爾茨海默病用藥等新產品的沖擊,強生也失去了全球醫藥「一哥」的位置,禮來、諾和諾德的市值幾乎要數倍於它了。

今年4月份,傳奇生物和強生不得不引入了新的幫手,向CAR-T療法界的「元老」諾華購買了「合約生產」(CMO)服務。

在這種情況下,盡快並購傳奇生物或者為其引入一個資金更加雄厚、研發實力更強的合作夥伴,確保西達基奧侖賽的商業價值如期,甚至提前兌現,緩解業績壓力,無疑是強生最喜聞樂見的。而能讓跨國巨頭如此重視,傳奇生物又做對了什麽?

憑什麽「拿捏」巨頭?

傳奇生物能成為美國巨頭和投資界的寵兒,很大程度上是因為趕上了時代的紅利期。

過去二十多年,受美國互聯網投資泡沫破裂,國內利好政策的吸引,一批早年去美國求學、工作的科學家、工程師選擇回國創業,他們的回歸也帶來了充沛的美元基金,加上國內藥品審批制度改革和「工程師紅利」釋放,中國新藥逐漸進入了發展的黃金時期。

因為中國原有的制藥企業缺乏創新傳統和動力,早期的海歸創業者們都選擇了以服務海外為主的CXO作為創業計畫,這些服務公司也就成了中國創新藥的「搖籃」。傳奇生物這個「金蛋」正是在這裏孵化的。

創奇生物2014年創立,依托中國CXO龍頭金斯瑞的平台創業。開始的時候,連圓珠筆、辦公桌都是蹭金斯瑞的。2017年,在ASCO(美國臨床腫瘤學會)大會上大放異彩之時,他們只有35個患者的用藥數據——他們的病情全部得到了緩解(總緩解率100%)。

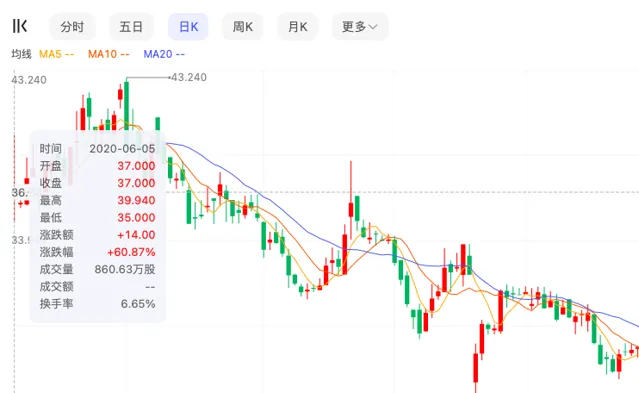

上市首日,傳奇生物股價大漲60.87%。

來自:百度股市通

2017年年底,傳奇生物憑借西達基奧侖賽的初步數據,獲得了強生青睞,僅首付款就拿到了3.5億美元。此後,趕在創新藥泡沫破裂前,2020年到納斯達克上市,計劃融資3億美元,結果超額完成,融了4.87億美元。這在今天是不敢想象的。

「傳奇生物剛與強生合作的時候,趕上了好時機。」 董欣告訴虎嗅。因為可以從金融市場獲得充沛的資金,在合作方式上,他們也有了更多的選擇。

如前所述,傳奇生物與強生達成的是「共同開發」協定。這種方式,與今天很多生物技術公司為了生存不得不「賣青苗」所選擇的「license-out」(對外授權)不同,它需要合作雙方在藥品準入、生產、銷售等各個環節,都付出同等的財力、人力、物力。

可以看到,傳奇生物在美國也有銷售團隊,在美國,他們服務的大型醫院治療中心也有80個;在擴大產能中,雙方也在共同承擔建廠所需的資金投入。

這種合作模式,雖然讓傳奇生物付出了更多金錢,有更大的壓力,但是在過程中,他們也得以深度參與整個藥物的開發、生產、市場推廣之中,獲得了海外藥物研發的寶貴經驗。這不僅推動了產品較快地獲批上市,充分展現了商業化潛力,更是提高了公司平台的綜合實力。

這些都是傳奇生物與巨頭們賽局的「籌碼」。

如果此次並購傳聞屬實,強生又不是並購要約的發出者,那麽這次並購與其說是給傳奇生物找「婆家」,不如說是給強生找合作夥伴。

這樣一來,無論是不是要約發起者,強生都不得不對合作規模和細節格外重視,也會無形中擡高傳奇生物在交易中的位置。

而回到根本上, 產品力才是最重要的籌碼。 如前所述,西達基奧侖賽的臨床效果,是曾經讓美國癌癥專家大贊「奇跡」,並在國際盛會上起立鼓掌的。

去年11月該公司以總額11.1億美元獨家授權給諾華的LB2102(一種靶向DLL3的CAR-T細胞治療),是劍指晚期小細胞肺癌和大細胞神經內分泌癌兩大實體瘤的,在以DLL3為靶點的細胞療法中,也處於第一梯隊,是數一數二的計畫。

來自:視覺中國

這也給接下來中國創新藥產業的崛起提供了借鑒。

「好的產品是第一位的。」鄭維義告訴虎嗅, 跨國藥企在並購某一家生物技術公司之前,通常是早就與其在某個藥品的研發上有較為深度的合作了。「在合作中,認可了公司的產品和平台的研發能力。」

本土企業抓緊修煉內功,開發出全球首創、臨床數據更好的藥品才是當務之急。此外,資本更加雄厚的傳統制藥企業,也應該盡快開啟國際視野,積極與生物技術公司合作。

事實上,跨國巨頭們的「玩法」非常靈活多樣。為了盡快兌現市場價值,與強生合作開發的新藥,在剛剛展現出市場潛力之時,就接受其他巨頭的並購要約的情況早已有之。

以暢銷藥伊布替尼為例。2011年強生與美國生物技術公司Pharmacyclics達成協定,為了支持伊布替尼開發,強生支付首付款1.5億美元,作為報酬,他們獲得了該藥除美國以外的全球獨家經銷權。

2013年,該藥獲批上市,第二個完整銷售年,就大賣了近7億美元。緊接著(2015年),艾伯維丟擲「橄欖枝」,溢價54%,以210億美元的價格收購了Pharmacyclics。

在三方的共同努力下,此後的6年中,伊布替尼一步一步創下了全球年銷售額近百億美元的戰績。完成並購的當年,該藥的銷售額就同比增長了一倍以上。

從這個角度看,此次傳奇生物如能順利並購,或許也是中國新藥開創更大「傳奇」的開始。