文/楊國英

到底是要錢,還是要命——這已經成為銀行業的選擇困境。

昨天還傳得有鼻子有眼的下調存量房貸,今天官方間接給了個回應。

關於下調存量房貸,是昨天PB社傳出來的,其主要內容是,接下來將考慮分兩步下調存量住房貸款利率,共計下調80個基點。

對此,這兩天無數房貸人歡欣鼓舞,因為下調存量房貸,如PB社所傳分兩步合計下調80個基點,這個確實可以給房貸人減少不少的利率開支(減少振幅至少20%)——現在的存量房貸利率普遍在4%左右,而新發放的房貸利率則已普遍低至3%左右。

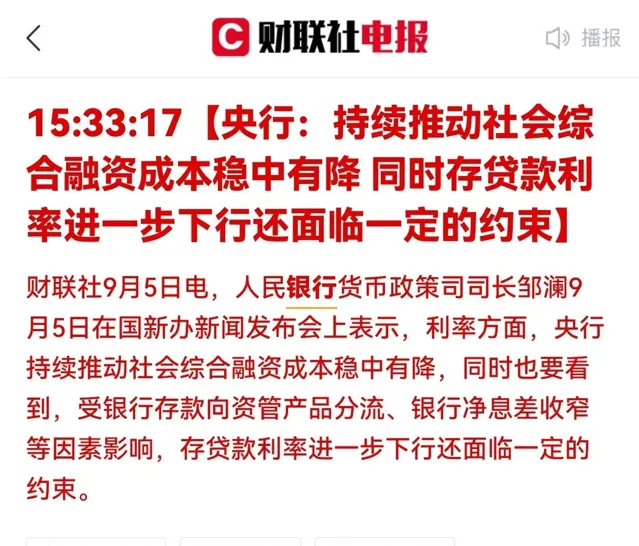

但是,歡欣鼓舞了沒兩天,今天下午央行來了個間接回應稱「 存貸利率進一步下行還面臨一定的約束 」,這個間接回應,直接將無數的房貸人打懵了。

央行的間接回應如下:

事實果真如央行間接回應這麽復雜嗎?

肯定沒有——下調存量房貸,無非是減少了銀行本已釘選的利潤而已。

以截止今年二季度的數據計,我們的存量房貸余額總計約40萬億,假設真如PB社所傳,接下來分兩步下調存量房貸合計80個基點,那就意味著銀行將直接減少利息收入至少3000億。

下調存量房貸減少3000億的利息收入,這對於去年加總利潤還不到2.4萬億的銀行業而言,肯定是一個不小的損失。

但是,今天我要講一講,如果銀行不主動下調這個存量房貸,那麽所可能導致的損失,必將遠遠超過3000億。

-

如果銀行不主動下調存量房貸,在存量房貸與增量房貸、在存量房貸與其他貸款(如經營貸等)持續倒掛之下,越來越多的房貸人也會選擇提前還房貸,提前還房貸對銀行而言,事實更是無利可圖——僅今年上半年,提前還房貸規模就接近4000億。

-

現在全社會壓力最大的群體,其實就是2020年至2023年買房的房貸人,在這四年間買房的房貸人,如果首付比例是30%,那麽,到今天他們的首付款事實已經基本跌沒了。

在首付款基本跌沒了的情況下,再疊加現在的就業難等結構性困境,如果銀行再不主動下調存量房貸給他們減負,那麽,接下來勢必會有越來越多的房貸人主動或無奈選擇斷貸——註意,去年中國法拍房就高達80萬套,如果任其發展,今年超大機率會超過100萬套,明年則超大機率會更多——這最終很有可能會給銀行造成總額數萬億的不良貸款。

當然,下調或不下調存量房貸,並不至於對停貸或斷貸產生全面影響,但事實還是會造成5%-10%占比的波動。

所以,從這個角度講,現在銀行主動下調存量房貸,這無非是少點利潤而已,但如果不主動下調存量房貸,時間拖延最終可能會對銀行造成準系統性的危機—— 這對於銀行而言,其實就是到底是要錢,還是要命了?!

現在,事實已經到達關鍵時刻了——中國經濟的關鍵時刻,中國資產價格的關鍵時刻,全社會流動性的關鍵時刻。

在這種情況下,央行不應該也沒有必要過多關心銀行業的利潤了,而是應該果斷下調存量房貸,並同時果斷且持續下調市場利率(一年期LPR)。

是的,貨幣(下調利率)是解決不了經濟問題,但是,及時的必要的更為廉價的貨幣供給,至少可以預防潛在的金融危機的發生。

請註意,這不是危言聳耳。

我們潛在的金融危機,核心之核心是近40萬億的房貸,在過去兩三年房價整體已經下調接近30%之後,如果不及時啟動必要的持續的較大振幅的降息支撐,那麽,未來兩三年,房價整體再下調30%的可能性事實是存在的,到時銀行業必將遭受系統性的危機沖擊——因為,老齡化、晚婚少子化已經到來,城市化已經迎來尾聲,與此同時,再疊加中國房地產罕見的全球超低報酬率。

在這種情況下,當下必須盡快加大降息預期,而不是再兼顧什麽銀行業的利潤,甚至也沒有必要再過多被匯率牽制了。

當然,今天央行的間接回應,事實也有可能是一種公關策略,防止這一預期被市場過多提前發酵。

個人預判:9月下調存量房貸還是會啟動的,只不過下調振幅可能會略低於傳聞,比如首次下調20-30個基點。同時,9月LPR也是會下調的,預期振幅如我之前所說,超大機率會至少是15個基點—— 股市也將於 9 月迎來中期超級大底,所以,之於機率與賠率的測算,就中期而言,現在必須堅守必要的倉位。

同時,甚至今天加拿大央行的年內第三次降息,再結合近期美國相關經濟數據,個人認為,9月美聯準的降息尺度很可能將50個基點。