大家好,我是堂主。

春节在家,闲下来的时间比工作时要多了,这几天看了一本书:【大衰退】

作者是辜朝明,是日本最大证券公司野村证券旗下的首席经济学家,也曾任职于美联储纽约支行。

书中对于90年代日本经济衰退,有很深刻的认识。

这期就来好好分享一下这本书,分几部分来聊:现代经济的运行逻辑是什么?发生经济衰退罪魁祸首是什么?为什么货币政策会在日本失灵?企业在经济衰退中都在做什么?

日本在进入90年代前,其经济有一个特点:就是比欧美同行借了更多的债务来扩大经营。

他们企业之所以有较高的增长率,就在于他们是负债累累。

所以,一旦遇到经济下行,企业做的第一件事,就是:去负债:

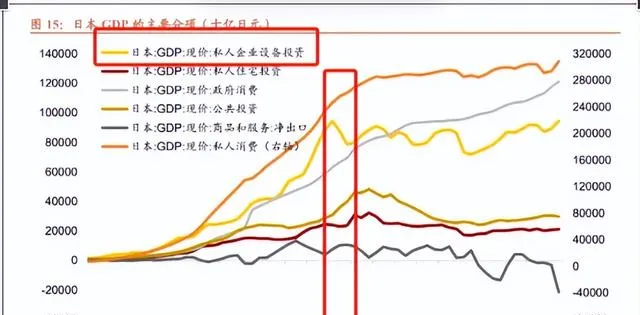

从1991年到1994年,日本私人企业设备投资在GDP的占比、一改过去一路上涨的趋势,忽然掉头、直转直下。

为什么会发生这样的变化?

辜朝明提出了自己观点:企业追求负债最小化。

在他看来,资产价格崩溃引发企业负债最小化,是引发日本长期经济衰退的罪魁祸首。

在经济上行、消费旺盛之下的经济运转逻辑是这样的:

假设一个人有1000块的收入,那么他会把其中的900块拿去消费,而剩下的100块存进银行。

因此,这个人花费掉的900块,就会变成其他人的收入。

其他人收到900块,又会把其中大部分拿去消费,小部分存起来。

同时,这个人一开始存进去的100块,银行会拿来贷给需要资金的企业。

如此反复、便能在经济活动中不断创造出效益。

当然了,以上是在比较好的情况之下。

假设,这时候企业不打算去银行借这个人存进去的100块,或者,只是打算借其中的50块。

那银行就会产生50元的滞留,没有贷出去,而是留在了银行体系里。

这时候银行就会用更低的贷款利率,去吸引企业来贷款。

直到把滞留的钱,都贷款出去。

这就是经济运转的正常机制。

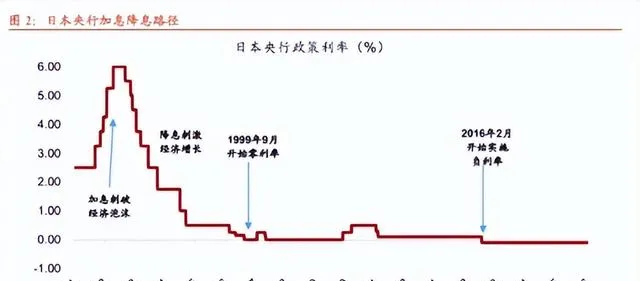

可是在日本,90年代经济泡沫破灭之后,哪怕银行把贷款利率变为零,照样没有多少前来借贷的企业。

不仅如此,辜朝明调查发现,日本企业不仅没有增加借贷,反而每年以数十亿日元的速度在偿还债务。

前面说的,日本企业在经济泡沫破灭之前,虽然是高速增长,但同时负债也高。

对于单个企业而言,偿还债务是正确且负责的行为。

但是对于整体而言,当所有企业都采取这样的动作时,就会造成全国性的资产价格衰退。

此时所有的企业,不再追求利润最大化,反而是负债最小化。

这是书中对于日本经济衰退的总结。

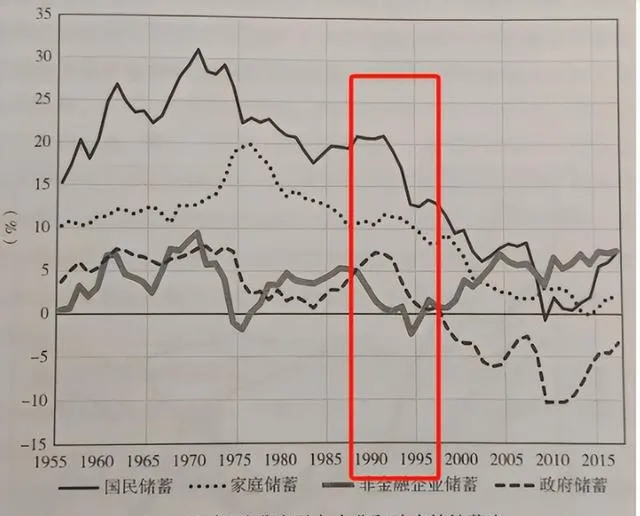

到了1988年,日本有部分企业已经成为净储蓄者。

至2000年,日本的企业储蓄,已经超过了个人储蓄。

这种情况其实是挺逆天的。

在正常的经济体下,一个国家最大的借贷方,应该是企业,现在企业反而成了最大储蓄方,都忙着还债、而不是去融资。

从1990年到2003年,由于企业需求下降,导致的损失,相当于日本GDP的20%。

传统学术认为导致经济脱离正常轨道的外部冲击,并不重要。

但书中提出的资产负债表衰退,却认为特定的外部冲击会从根本上改变企业或个人的行为目标。

当一个国家整体资产价格出现下跌时,就会迫使企业将它们最优先的目标从利润最大化转变为负债最小化,以修复自己受损的资产负债表。

一旦企业发生这种行为,对经济的反噬作用,比一般经济衰退更加严重。

既然企业都不融资,都在想着提前还贷,那么日本是如何走出低谷的?

虽然90年日本经济泡沫破灭了,但是他的GDP总量却一直保持稳定,没有急速下降。

作者认为有两个最主要的原因:

首先,是财政政策起了支撑作用,而不是货币政策。

因为日本企业失去了借贷意愿,所以货币政策就失灵了,要知道货币政策的有效性是建立在「企业愿意去借贷」的这个重要条件之上。

让我们继续前面那个假设:一个收入1000块,900块去消费,100块存进银行,银行会把这100块贷给企业,可是现在企业不想借这100块,或者只是借50块,这时候怎么办?

日本政府做了一个决定,用财政政策,去解决银行里无人借贷而剩余的资金。

比如,日本发行了大量的国债,去修道路桥梁等公共建设。

大量国债出来后,银行体系里的滞留资金就可以去买国债了。

这时候,相当于银行把钱借给了日本政府,保持市场上的货币供应量。

这就是日本长期景气低迷,但货币供应量不减反增的原因所在。

其次,居民部门降低储蓄率。成了经济的底层支撑。

日本个人净储蓄在经济泡沫破灭之后,一直呈下降趋势。

经济泡沫之前,虽然日本人对于住宅、或者是教育上的投资,很疯狂,但是他们的储蓄率也很高,这些所有的预期都建立在高收入的基础上。

当经济泡沫破灭的时候,员工成了企业债务偿还和结构调整过程中的受害者。

在现实世界中,企业员工在奖金和福利减少甚至完全取消的情况下,需要支付的住房贷款和教育费用却丝毫没有减少,于是很多人不得不开始动用以前的储蓄来弥补亏空。

对于个人来说,储蓄缩水当然是件不幸且值得同情的事情。

但是从宏观经济学的角度来看,这样反而使滞留于银行系统内部的资金减少,从而起到了支撑经济的作用。

这是书中给出的第二个原因。

我个人理解到的是,虽然日本经济出现了泡沫,但是那些高位上车的日本民众、一边默默在还房贷、一边又没缩减教育支出,以此保持了日本经济还在平稳运转。

当然了,这种结果导致的是:「低欲望」社会的出现。

总结下来一句话:企业负债最小化、政府借贷最大化,而居民部门,就在默默承受。

那么,日本的财政政策有没有副作用呢?

对私营部门投资的挤出效应,就是日本财政政策最大的负作用。

不过书中并没有细说,只是简单提到了一点:当企业在追求负债最小化的时候,都在集中精力偿债时,财政政策的挤出效应并不明显。

与其说这是一本书,不如说是一篇很好的论文。

打破了企业「追求利润最大化」的惯性思维,提出了「负债最小化」衰退时期的真实特征。

当无人借贷,所有企业都无视零利率,而是去忙于偿债,这时候货币政策就会失灵。

在辜朝明看来,日本没有像西方那样选择货币政策,而是选择财政政策,是一个无比正确的决定。

今天所有的主要经济体、美国也好、欧洲也罢,哪怕是我们,都有在大规模超发货币,以至于现在货币量都达到了天文数字。

传统金融认为央行是最后借款人,书中说的是财政是最后借款人。

但是在财政项目中,要找到既能刺激经济、又有高收益的项目,堂主认为在现实中、真的是挺少的。

不过话说回来,不管作者观点是对是错,个人认为,还是值得一读,换个角度去结合看当下,倒也不是一件坏事。

历史的本质从来都不曾改变,一旦启动,自会有安排的。

我是堂主,这期就聊到这,我们下期再见~~