富凯摘要:冠昊生物近年来在细胞治疗领域崭露头角。

作者|川扇假

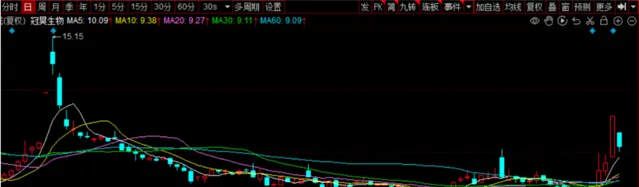

9月3日,冠昊生物开盘就一改此前一天的强势表现,几分钟内股价暴跌近12%,全天交易时段虽有反弹,但力度始终较弱,最终以下跌11.09%收盘。

冠昊生物业务广泛,涵盖材料、细胞、药业,构建了完整的内生循环体系,但在业绩上并未有突出亮点,股价也呈现下滑趋势。

首张许可证引发遐想

从近年来的政策走向可以看出,国家积极推动干细胞治疗、免疫细胞治疗等新技术的研发和落地。2022年5月,国家发展和改革委员会印发的【「十四五」生物经济发展规划】作为我国首部生物经济的五年规划,明确将发展干细胞治疗、免疫细胞治疗等新技术作为重点。2024年2月,新修订的【产业结构调整指导目录(2024年本)】更是将基因与细胞治疗药物等列入鼓励类产业目录,为行业发展提供了强有力的政策支持。

近期,北京市药监局官网发布消息,称今年上半年核发了全国首张干细胞【药品生产许可证】。

这一消息的发布,不仅让干细胞药品企业看到了胜利的曙光,也让涉足细胞治疗的公司,如冠昊生物,得到了市场的热烈关注。

早在2014年,冠昊生物与北京大学邓宏魁教授团队合作,建立了北昊干细胞与再生医学研究院,专注于细胞治疗技术的研发。公开资料显示,公司还建设了符合国际标准并通过药监局认证的人源细胞GMP生产车间,以确保细胞生产存储的安全性。

在研发方面,冠昊生物在「生物人工肝」项目上取得了重要进展,并已完成验收。同时,公司还在「间充质干细胞在多种疾病治疗」方向上展开深入研究,并与多家医疗机构合作推进临床研究备案工作。此外,冠昊生物还开展了自体软骨组织细胞移植技术的研究与服务,为组织修复提供了新的解决方案。

从业绩来看,尽管冠昊生物的细胞技术服务业务占收入比例并不高,但其表现亮眼。2023年,公司细胞技术服务营业收入达到5027万元,同比增长24.28%,成为公司业绩增长的重要驱动力。这一增长趋势表明,冠昊生物在细胞治疗领域的技术实力和市场竞争力正在不断提升。

在这一轮政策推动的细胞治疗概念热潮中,冠昊生物成为了市场的焦点。

由于连续三个交易日收盘价格涨幅偏离值累计达到30%,冠昊生物在2024年9月2日晚发布了关于股价异动的公告。在提示风险的同时,公司也表示,「目前我们在细胞领域涉及的业务包括自体软骨组织细胞移植技术、免疫细胞储存技术、干细胞储存技术、膝关节及美肤类细胞衍生物产品应用技术等。」

走出并购刺激业绩的怪圈

随着生物材料、医疗器械等行业的快速发展,市场竞争日益激烈。这使得冠昊生物面临来自国内外竞争对手的压力,市场份额受到挤压,导致业绩下滑。

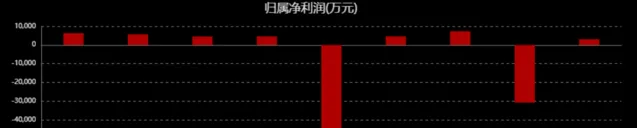

从近五年营收来看,冠昊生物基本维持稳定,而净利润却波动较大。经历了扭亏为盈再到下滑的过程后,公司在2022年再度亏损3.28亿元,同比下降745.82%。这一亏损与市场环境恶化、业务调整等多方面因素有关,但主要原因是商誉减值。

近年来,冠昊生物进行了多次并购活动,主要目的是通过收购增加收入、拓展业务范围。然而,其并购效果往往并不理想。

例如,收购代理人工晶体产品的珠海祥乐,此前几年曾是冠昊生物的业绩「支柱」。然而,随着人工晶体被纳入集采,珠海祥乐的业务营收持续下滑。最终,其与美国爱锐公司签订的国内独家经销协议提前终止,这对冠昊生物的业绩产生了重大影响。

此外,冠昊生物还对广州优得清进行了多轮投资,旨在获取其生物型人工角膜等眼科相关产品。然而,优得清的人工角膜项目并未取得明显实质进展,且公司持续亏损,导致冠昊生物计提了长期股权投资减值准备。

2022年,冠昊生物以巨亏为代价将商誉清零,虽然这让投资者不再担心公司发生业绩黑天鹅事件,但也导致公司经营状况继续不容乐观。

根据中报数据,2024年上半年,冠昊生物实现营业总收入1.90亿元人民币,同比下降10.02%。在净利润方面,公司归母净利润为2014.84万元人民币,同比大幅下滑34.46%。这一业绩表现显然未能达到市场预期,也反映了公司在市场竞争中的压力和挑战。

除了净利润的大幅下滑外,冠昊生物的应收账款问题也值得关注。中报显示,公司应收账款体量较大,当期应收账款占最新年报归母净利润比高达196.27%。这不仅增加了公司的坏账风险,还进一步加大了公司的现金流压力。在当前经济环境下,如何有效管理应收账款、改善现金流状况将是冠昊生物面临的重要课题。

尽管面临诸多挑战,但冠昊生物在再生医学材料、动物组织作为生物材料的应用、骨填充材料和细胞治疗等方面都有广泛的产品线和研发项目。

随着人工晶体等项目的商誉减值与业务板块调整,曾经为冲刺业绩而疯狂并购的冠昊生物,也在逐渐走向内敛的研发驱动之路。公司在材料性能与产品市场占有率方面的表现,以及其研发创新能力,构成了其在生物医药领域的优势。

免责声明

富凯财经所发布的信息均不构成投资建议,据此投资风险自担

本文由富凯财经原创,转载联系后台,侵权必究!