(报告出品方/作者:中国平安,付强、徐勇、徐碧云)

周期复盘:封测底部上扬,先进封装占比逐年走高

周期复盘∣半导体周期底部已筑,开启新一轮上升通道

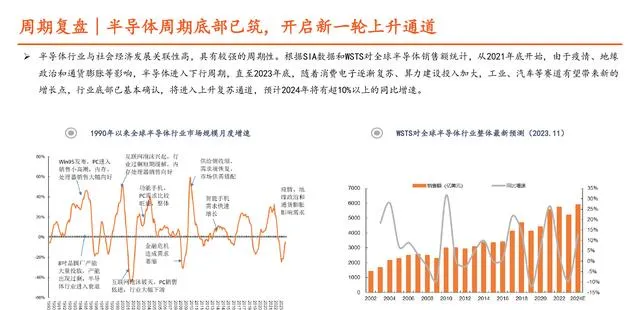

半导体行业与社会经济发展关联性高,具有较强的周期性。根据SIA数据和WSTS对全球半导体销售额统计,从2021年底开始,由于疫情、地缘 政治和通货膨胀等影响,半导体进入下行周期,直至2023年底,随着消费电子逐渐复苏、算力建设投入加大,工业、汽车等赛道有望带来新的 增长点,行业底部已基本确认,将进入上升复苏通道,预计2024年将有超10%以上的同比增速。

周期监控∣封测板块可作为监测半导体周期属性的重要指标

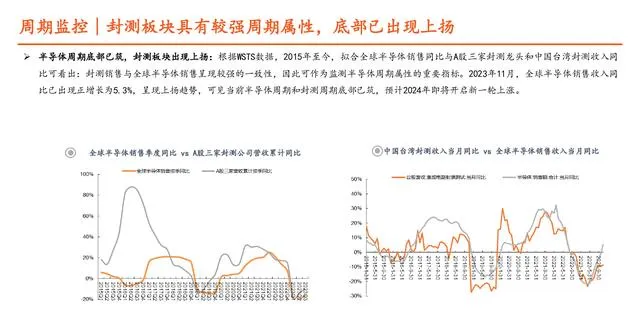

半导体封测环节是监测半导体周期属性的重要关口:封测产业处在半导体产业链的下游,主要作用为对半导体芯片进行封装、测试与检测,属 于资本密集型和人工密集型,直接对接下游终端,因此下游应用和需求变化将直接影响封测行业的技术路线和稼动率,二者之间存在强大的联 动作用与配合机制。因此,与前道晶圆端一样,后道封测产业也是监测半导体周期的重要指标。

周期监控∣封测板块具有较强周期属性,底部已出现上扬

半导体周期底部已筑,封测板块出现上扬:根据WSTS数据,2015年至今,拟合全球半导体销售同比与A股三家封测龙头和中国台湾封测收入同 比可看出:封测销售与全球半导体销售呈现较强的一致性,因此可作为监测半导体周期属性的重要指标。2023年11月,全球半导体销售收入同 比已出现正增长为5.3%,呈现上扬趋势,可见当前半导体周期和封测周期底部已筑,预计2024年即将开启新一轮上涨。

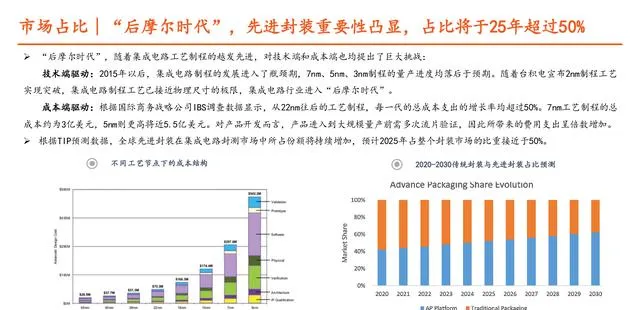

市场占比∣「后摩尔时代」,先进封装重要性凸显,占比将于25年超过50%

「后摩尔时代」,随着集成电路工艺制程的越发先进,对技术端和成本端也均提出了巨大挑战: 技术端驱动:2015年以后,集成电路制程的发展进入了瓶颈期,7nm、5nm、3nm制程的量产进度均落后于预期。随着台积电宣布2nm制程工艺 实现突破,集成电路制程工艺已接近物理尺寸的极限,集成电路行业进入「后摩尔时代」。 成本端驱动:根据国际商务战略公司IBS调查数据显示,从22nm往后的工艺制程,每一代的总成本支出的增长率均超过50%。7nm工艺制程的总 成本约为3亿美元,5nm则更高将近5.5亿美元。对产品开发而言,产品进入到大规模量产前需多次流片验证,因此所带来的费用支出呈倍数增加。 根据TIP预测数据,全球先进封装在集成电路封测市场中所占份额将持续增加,预计2025年占整个封装市场的比重接近于50%。

竞争格局:台积电等龙头领先,国内厂商产业链完善

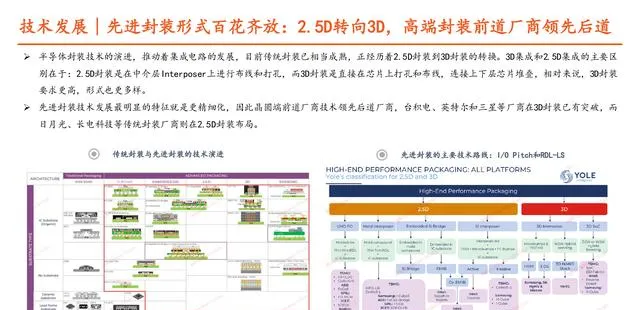

技术发展∣先进封装形式百花齐放:2.5D转向3D,高端封装前道厂商领先后道

半导体封装技术的演进,推动着集成电路的发展,目前传统封装已相当成熟,正经历着2.5D封装到3D封装的转换。3D集成和2.5D集成的主要区 别在于:2.5D封装是在中介层Interposer上进行布线和打孔,而3D封装是直接在芯片上打孔和布线,连接上下层芯片堆叠,相对来说,3D封装 要求更高,形式也更多样。 先进封装技术发展最明显的特征就是更精细化,因此晶圆端前道厂商技术领先后道厂商,台积电、英特尔和三星等厂商在3D封装已有突破,而 日月光、长电科技等传统封装厂商则在2.5D封装布局。

技术发展∣细化到关键技术节点,TSV/BUMP/RDL等更精细化

进一步细分到先进封装的关键技术节点,不同的封装形式有不同的判断标准。一般来说区别各家封装厂3D封装技术能力的好差标准之一是TSV Diameter、I/O Pitch、RDL-LS的精度等。 根据Yole统计,目前一般先进封装Bump I/O Pitch大约在50um左右,3D Stack Pitch约10um左右,预计到2029年将突破5um。3D高端封装里TSV Diameter W2W(Wafer to Wafer)约为1.5-2um,预计26年后最细至1um;Bond Pitch W2W约0.8-1.1um,预计26年后最细至0.5um;Wafer Thickness W2W约15-20um,预计26年后可至10um。

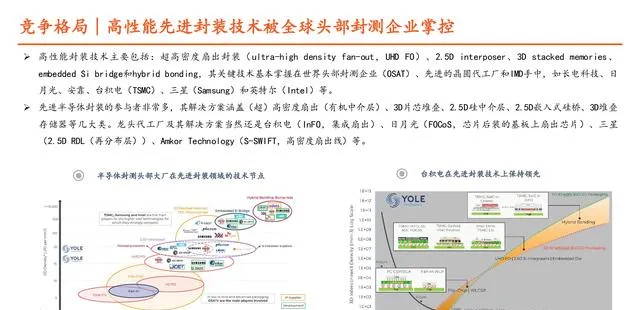

竞争格局∣高性能先进封装技术被全球头部封测企业掌控

高性能封装技术主要包括:超高密度扇出封装(ultra-high density fan-out,UHD FO)、2.5D interposer、3D stacked memories、 embedded Si bridge和hybrid bonding,其关键技术基本掌握在世界头部封测企业(OSAT)、先进的晶圆代工厂和IMD手中,如长电科技、日 月光、安靠、台积电(TSMC)、三星(Samsung)和英特尔(Intel)等。先进半导体封装的参与者非常多,其解决方案涵盖(超)高密度扇出(有机中介层)、3D片芯堆叠、2.5D硅中介层、2.5D嵌入式硅桥、3D堆叠 存储器等几大类。龙头代工厂及其解决方案当然还是台积电(InFO,集成扇出)、日月光(FOCoS,芯片后装的基板上扇出芯片)、三星 (2.5D RDL(再分布层))、Amkor Technology(S-SWIFT,高密度扇出线)等。

国产替代∣国内半导体头部大厂布局发力先进封装

长电科技 XDFOI技术:公司XDFOI技术为2.5D超高密扇出型封装,可将不同的弄能器件整合在系统封装内,对集成度和算力有较高要求的超算领 域,如FPGA、CPU、GPU、AI和5G网络芯片等方面应用较多,将推动信息技术的高速发展。

通富微电 VISionS技术:公司VISionS为基于超算的2.5D/3D先进封装技术,可实现多层布线技术开发,将不同工艺不同功能的Chiplet芯片进行 高密度集成,可为客户提供晶圆级和基板级封装解决方案。在HBM等存储方向布局,已完成堆叠NANDFlash和LPDDR封装的量产,其3D存储封装技 术国内领先。

华天科技 3D Matrix技术:公司3D Matrix技术集成了TSV、eSiFo(Fan-out)、3D SIP等三大先进封装技术,是Chiplet高度集成的重要技术之 一。TSV、eSiFo、3D SiP三大基础技术,均为公司特色工艺,其中Fan-out技术为硅/基板上刻蚀挖槽,将芯片正放置凹槽内,在芯片表面与硅/ 基板表面形成扇出连接,再进行RDL布线与封装。

长江存储 Xtacking技术:与传统并列式架构和CuA(CMOS under Array)架构不同,公司晶栈Xtacking 3D NAND架构可实现的金属通道连接达 数十亿根。芯片堆叠层数增加的同时,能够带来存储容量的扩大,可大大提升芯片性能。

驱动端:BIS抵制&海外厂扩产倒逼国内先进封装发展

美国制裁∣美国BIS制裁&华为荣耀陆续申请封装专利,重要性不言而喻

美国BIS制裁剑指先进封装:2023年10月17日,美国商务部工业和安全局(BIS)公布新的先进计算芯片、半导体制造设备出口管制规则,意在 限制中国发展高端芯片的能力,并将于11月16日正式生效。11月21日,美国宣布了国家先进封装制造计划 (NAPMP)项目,投资方向包括:材料 和载板,设备、工具和流程,电力传输和热管理,硅光通信和连接器,Chiplet 生态系统,测试、可靠性、安全性方面的Chiplet共同开发。 此举将在后道封装端抑制中国大陆发展高端高性能芯片,尤其是先进封装领域。

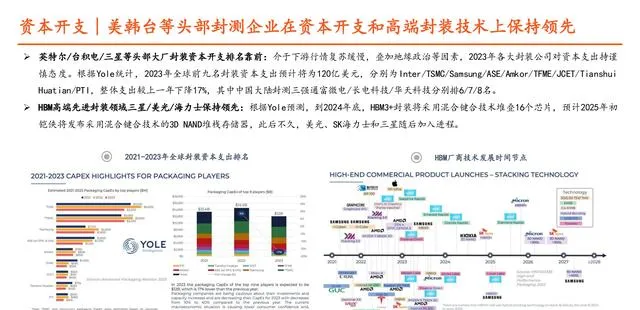

资本开支∣美韩台等头部封测企业在资本开支和高端封装技术上保持领先

英特尔/台积电/三星等头部大厂封装资本开支排名靠前:介于下游行情复苏缓慢,叠加地缘政治等因素,2023年各大封装公司对资本支出持谨 慎态度。根据Yole统计,2023年全球前九名封装资本支出预计将为120亿美元,分别为Inter/TSMC/Samsung/ASE/Amkor/TFME/JCET/Tianshui Huatian/PTI,整体支出较上一年下降17%,其中中国大陆封测三强通富微电/长电科技/华天科技分别排6/7/8名。 HBM高端先进封装领域三星/美光/海力士保持领先:根据Yole预测,到2024年底,HBM3+封装将采用混合键合技术堆叠16个芯片,预计2025年初 铠侠将发布采用混合键合技术的3D NAND堆栈存储器,此后不久,美光、SK海力士和三星随后加入进程。

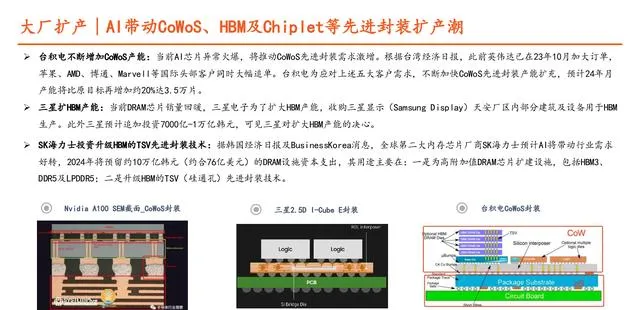

大厂扩产∣AI带动CoWoS、HBM及Chiplet等先进封装扩产潮

台积电不断增加CoWoS产能:当前AI芯片异常火爆,将推动CoWoS先进封装需求激增。根据台湾经济日报,此前英伟达已在23年10月加大订单, 苹果、AMD、博通、Marvell等国际头部客户同时大幅追单。台积电为应对上述五大客户需求,不断加快CoWoS先进封装产能扩充,预计24年月 产能将比原目标再增加约20%达3.5万片。 三星扩HBM产能:当前DRAM芯片销量回暖,三星电子为了扩大HBM产能,收购三星显示(Samsung Display)天安厂区内部分建筑及设备用于HBM 生产。此外三星预计追加投资7000亿-1万亿韩元,可见三星对扩大HBM产能的决心。 SK海力士投资升级HBM的TSV先进封装技术:据韩国经济日报及BusinessKorea消息,全球第二大内存芯片厂商SK海力士预计AI将带动行业需求 好转,2024年将预留约10万亿韩元(约合76亿美元)的DRAM设施资本支出,其用途主要在:一是为高附加值DRAM芯片扩建设施,包括HBM3、 DDR5及LPDDR5;二是升级HBM的TSV(硅通孔)先进封装技术。

TSV供应链∣TSV、RDL等先进封装技术均对设备和材料提出较高要求

先进封装的关键技术TSV:TSV(Through-Silicon Via ,硅穿孔)技术通过铜、钨、多晶硅等导电物质的填充,实现硅通孔的垂直电气互联。 TSV可以替代WB和FC技术,是芯片小型化的必经之路,是目前唯一的垂直电互联技术,是实现3D先进封装的关键技术之一。 制备TSV技术的设备和材料将受益:TSV技术制备的核心关键步骤主要为从先把硅通孔形成(即孔刻蚀),然后沉积绝缘层或阻挡层,接着生成 铜晶种沉积,最后进行电镀,因此制备TSV技术涉及的半导体封装设备和材料领域包括光刻机、涂胶显影、刻蚀设备、清洗设备、键合设备、 CMP等。

国产替代:产业链国产化率偏低,设备&材料前景广阔

封装设备∣半导体封装设备国产化率整体偏低,国产替代空间广阔

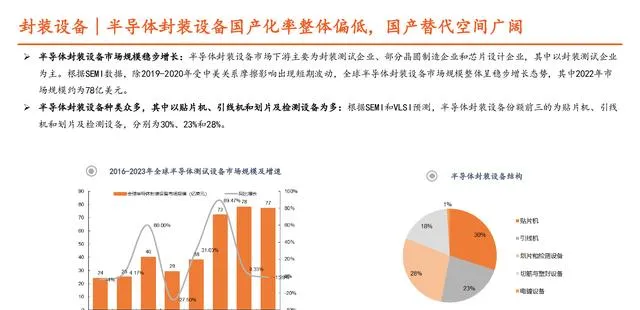

半导体封装设备市场规模稳步增长:半导体封装设备市场下游主要为封装测试企业、部分晶圆制造企业和芯片设计企业,其中以封装测试企业 为主。根据SEMI数据,除2019-2020年受中美关系摩擦影响出现短期波动,全球半导体封装设备市场规模整体呈稳步增长态势,其中2022年市 场规模约为78亿美元。

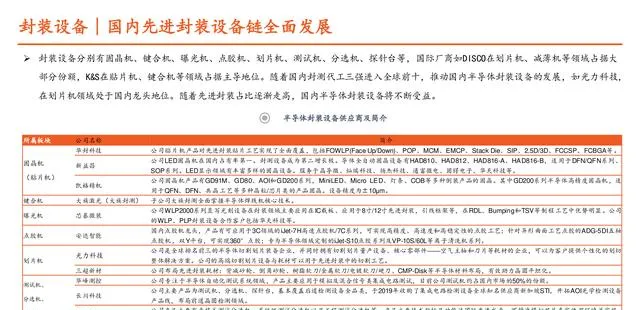

封装设备∣国内先进封装设备链全面发展

封装设备分别有固晶机、键合机、曝光机、点胶机、划片机、测试机、分选机、探针台等,国际厂商如DISCO在划片机、减薄机等领域占据大 部分份额,K&S在贴片机、键合机等领域占据主导地位。随着国内封测代工三强进入全球前十,推动国内半导体封装设备的发展,如光力科技, 在划片机领域处于国内龙头地位。随着先进封装占比逐渐走高,国内半导体封装设备将不断受益。

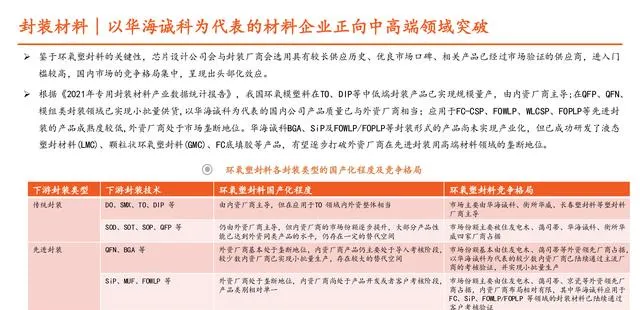

封装材料∣国内封装材料企业细分方向多点开花

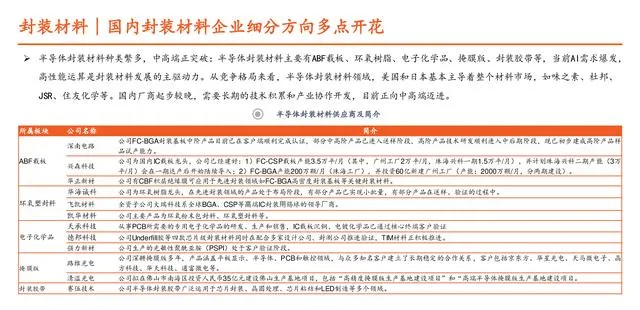

半导体封装材料种类繁多,中高端正突破:半导体封装材料主要有ABF载板、环氧树脂、电子化学品、掩膜版、封装胶带等,当前AI需求爆发, 高性能运算是封装材料发展的主驱动力。从竞争格局来看,半导体封装材料领域,美国和日本基本主导着整个材料市场,如味之素、杜邦、 JSR、住友化学等。国内厂商起步较晚,需要长期的技术积累和产业协作开发,目前正向中高端迈进。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」