文 | vb動脈網

作為一個百億美元的賽道,CGM一直是行業龍頭的必爭之地。

雅培、德康在這條賽道深耕數十年,占據了全球主要市場份額。美敦力雖然占據了歷史上首款CGM的地位,且希望透過與胰島素泵的整合來創造差異化優勢,但在近些年的競爭中卻逐漸落後。羅氏在誤判CGM發展潛力後,懸崖勒馬緊急入局,並將其作為未來幾年糖尿病業務增長的主要驅動力。

Eversense 365植入式長效CGM,圖源企業官網

就是在各大巨頭輪番的市場教育下,多數使用者已經認定CGM的產品形態就是一個敷貼在身上、使用周期約2周的小器材 。然而,一家名為Senseonics用其多年的堅守,將CGM產品使用周期提升至365天,並采用了植入的方式。

它的出現是否能顛覆行業格局,或是引領新一輪的技術創新,或是商業化能否成功?動脈網試著解答這些問題。

大跨步升級,CGM市場再迎重磅新品熱鬧的CGM市場永遠不缺新的話題。

近期,美國公司Senseonics宣布其新一代產品Eversense 365 CGM系統獲FDA批準,適應癥涵蓋18歲及以上的1型及2型糖尿病患者。

從名字上可以看到,和我們所熟悉的CGM約2周的使用時間不同,Eversense 365能夠持續使用365天,是目前使用壽命最長的CGM,大幅減少了患者更換器材的頻率,提供了一種更為長期的血糖監測解決方案。

和德康、雅培,以及新入局的羅氏不同,Senseonics從一開始就選擇走了一條不同的技術道路。從2018年的初代產品90天的使用期開始,到後續產品叠代至180天,再到此次365天產品的獲批。Senseonics能夠顛覆現有CGM市場格局嗎?

從產品角度來說,這確實是一款備受矚目的產品。

作為Senseonics旗下的第四代植入式長效CGM,Eversense 365產品組成和上一代產品Eversense E3一樣,由傳感器、智能發射器和應用程式APP組成。相比上一代產品,不僅在使用時間上增加了一倍,更重要的是在校準頻率上降低了許多,對於使用者而言更加友好。

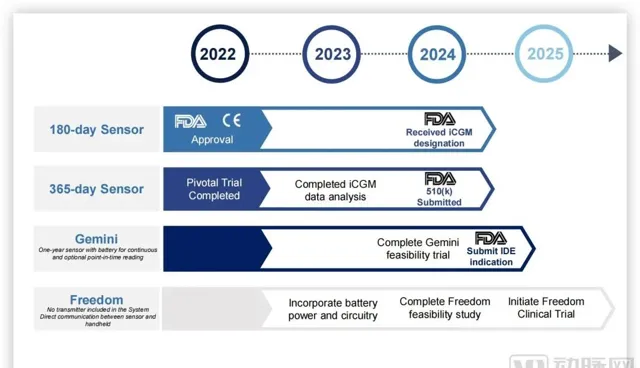

Eversense系列CGM產品叠代路徑,據公開資訊收集整理

盡管從上代產品每天校準降低至每周校準一次,已然是很大的進步,但在如今這個CGM使用者已經預設免校準是一個CGM應當具備的基礎功能的當下,似乎有那麽一點不合時宜。

此外,Eversense 365還透過了整合 CGM(iCGM)系統的認證,這意味著它可以與相容的醫療器材整合,作為閉環胰島素輸送系統的一部份使用。這種整合潛力使得 Eversense 365不僅只是一款監測器材,還可能成為未來糖尿病綜合管理方案的關鍵組成部份。Senseonics也希望借此拓展更多的使用者。

總的來說,Eversense 365這種植入式長效CGM是一個優點很明顯、缺點更明顯的產品。

Senseonics產品布局,圖源企業官網

Senseonics並非沒有意識到自身的劣勢,因此在Eversense之外,還有兩款在研產品分別是Gemini System和FREEDOM SYSTEM。其中,Gemini System是一種完全植入式的自供電系統,它可以獨立執行,不需要使用者在手臂上佩戴智能發射器而是以NFC的方式直接與手機連線。而FREEDOM SYSTEM則是在此基礎上加入藍芽功能,讓使用更無感。目前,Gemini System已經展開了人體測試。

Senseonics選擇了一條小眾的道路,這也註定了其商業化道路並非坦途。

從財務數據看市場態度一款長板很長短板很短的產品,在營收上的表現值得關註。

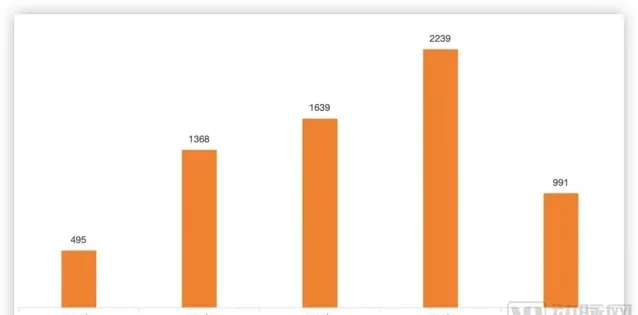

從近幾年的營收數據來看,Senseonics的產品並未開啟市場。從2020年至今,公司營收盡管處於上升狀態,但整體體量並不太高,即便去年達到歷史高點,整體營收也僅有2300萬美元,常年處於虧損狀態。

Senseonics近幾年營收情況(單位:萬美元),資料來源自財報

相比之下,專註於CGM的德康醫療在2023年營收超過36億美元,雅培更是靠著CGM在全球收入超50億美元。兩者完全不在一個體量。

從Senseonics的財報會議中透露出的資訊,我們或特許以做一個大致的推算。

Senseonics預計2024年全年使用者數量約6000人,而2024H1的營收約1000萬美元,簡單換算可以得到約1000萬美元營收的背後等於約3000名患者的加入。就此推算,從2020年至2024H1,Senseonics的使用者數量約在20000人左右。而雅培CGM全球使用者已經超400萬。

作為植入式長效CGM的代表,Senseonics的市場表現算不上優秀,在全球CGM市場所占份額也並不高。隨著新一代產品的上市,Senseonics預計在2025年,使用者數量將從2024年的6000名增至12000名。盡管預計增長100%,但從市場整體格局而言,對於行業格局的沖擊並不大。

Senseonics也看到了自身的局限性,找來了有80年發展歷史的血糖儀企業Ascensia Diabetes Care負責其產品的全球獨家分銷,Ascensia還將與胰島素泵制造商探討合作,擴大產品組合。

市場為何打不開一個非常有差異化和獨特性的產品為何不為市場所接受?要解答這個問題,或許我們要從以下幾個方面來回答。

使用時長是否真的是決定性因素?

如果一款CGM能夠一年365天都可以準確測量血糖,那當然是一款劃時代的產品。但是,Senseonics之前已經有90天、180天的產品,相對主流CGM來說,已然是非常長效的產品,可市場反應並不好,也就是說,問題的關鍵或許並不在時間長短,而是使用壽命的延長能否帶來其他價值,比如:

長效產品是否擁有更佳的使用體驗?

從產品使用流程來看,Eversense系列產品都需要專業醫生進行植入,還需要將一個發射器敷貼在皮膚上,由它負責讀取數據並透過藍芽送到手機上。同時,這個發射器每隔24小時~36小時需要取下充電後再重新敷貼使用。

相比主流CGM,它的亮點是透過手術一次性植入可以管365天,而CGM則需要每兩周換一個。可是以目前CGM佩戴的便利性,兩周換一個根本就不是問題。傳感器長效期和發射器短效期之間的沖突,使得該款產品充滿了矛盾感。

此外,植入的過程也是一個讓使用者望而卻步的環節。Eversense老款產品一年需要2次手術、新款延長使用期後一年需1次手術。手術需要先局部麻醉,然後做一個深0.2到0.3英寸(約5到8毫米)的切口,在皮下脂肪建立口袋,再將傳感器放進去,術後需要保持傷口幹燥和清潔5天。盡管屬於微創手術且耗時極短,但術後感染和疤痕形成的風險依然存在。

既然如此, 植入式CGM是否有吸引主流CGM使用者的賣點?

從準確性角度而言,Eversense系列似乎也不占優勢。Eversense 365的Mard值是8.8%,德康G7為8.2%,雅培Free style Libre 3是7.6%,國內微泰醫療的AiDEX X是8.66%,對於使用者來說,準確性上並沒有絕對的吸重力。

當然,價格也是很重要的因素。目前,Eversense 365在患者加入一個名為PASS(支付援助和簡單儲蓄)的患者援助保險計劃自付199美元,以及支付放、取傳感器的手術費約550美元,也就是每年的使用費用約750美元。而另一款美國市場主流CGM產品德康G7,依據保險報銷範圍的不同,每月自付範圍約0美元~20美元,全年使用自付費用約0美元~240美元。

上述的這些問題,再加上沒有價格優勢的現狀,這幾年Eversense銷量打不開也就理所當然了。站在生產的角度,使用者一年只需要使用一個產品,那麽整體的銷量也不會大,規模化自然無從談起,降低成本自然就很困難,那價格就很難降下去。如此迴圈,成為一個死結。

因此,有業界企業認為,如今的植入式長效CGM更適合住院場景和少量重癥病人,對於現有CGM市場影響不大,企業也暫時沒有跟進這項產品的打算,目前更註重最佳化現有產品,讓使用者體驗持續提升。

挑戰者浮出水面不能因為植入式長效CGM現階段有多個缺點就否定這條技術路徑。

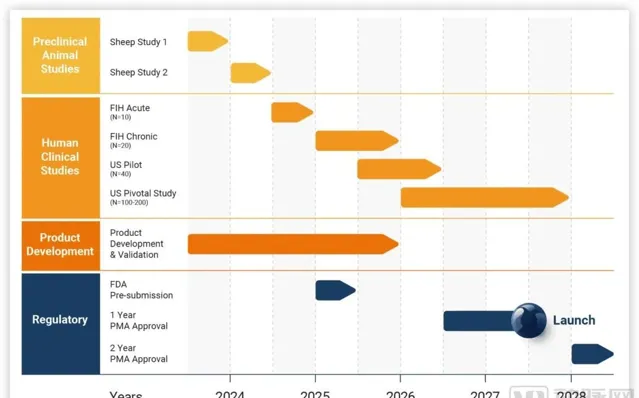

2024年6月,Glucotrack宣布完成其植入式連續血糖監測儀 (CBGM) 的第二項長期臨床前研究。這款CBGM結合了傳統BGM的準確性和CGM的永續性,盡可能地減少了兩種方法的局限性。

從使用上來說,這款CBGM的所有元件都植入到患者體內,消除了需要頻繁取下發射器充電再佩戴的麻煩和不適,同時有效保護了患者私密。從使用時間來看,植入後使用時間超過2年,可以提供至少2年的連續、準確的血糖監測,更方便患者的自我管理。在此次臨床前研究中,第90天的MARD值為4.7%,初步驗證了CBGM的持續準確性。此外,由於是直接從血液中測量葡萄糖,有效減少了傳統CGM依賴間質液讀數時常見的血糖延遲問題。

CBGM研發進度規劃,圖源企業官網

和Eversense系列產品不同,Glucotrack公司推出的CBGM傳感器並沒有植入皮下,而是植入研究物件的硬膜外,在脊髓硬膜外腔讀取讀數,可以與現有的疼痛性糖尿病神經病變(PDN)患者的治療相結合,可將低水平的電刺激直接發送到脊柱以緩解疼痛。同時,由於選擇了電化學路線來監測血糖變化,準確度相比光學路線的Eversense有了大幅提升。

近期,Glucotrack宣布與Focus合作開發可植入式連續血糖監測儀 (CBGM)。根據合作協定,Focus將負責該器材的硬件和固件設計,雙方希望CBGM這款產品能夠將血糖監測無縫融入日常生活,並盡可能縮短器材管理時間,讓患者無感使用。

Glucotrack的CBGM技術無疑是一項值得期待的創新,它完美彌補了現有植入式長效CGM產品的缺陷,CBGM技術則憑借其超長的使用壽命和極高的精確性有望填補這一市場空白,同時推動市場上其他企業加速技術創新和改進,滿足不斷提升的市場需求,以更便捷、更隱蔽的監測方案,極大地提升糖尿病患者的生活質素。

CGM的競爭烈度還在提升今年以來,CGM領域好戲不斷,一場全球範圍內的CGM競賽已經開始。

3月,德康推出兩款重要產品——G7 CGM系統和Stelo非處方CGM器材,前者面向專業級醫療市場,後者針對的是普通消費級使用者。

6月,雅培宣布旗下兩款非處方CGM產品Lingo和Libre Rio獲得FDA批準,Lingo面向想要改善代謝健康的18歲以上非糖尿病患者,Libre Rio則專為18歲以上未使用胰島素的2型糖尿病患者設計。

7月,羅氏宣布其首個CGM產品Accu-Chek SmartGuide CGM解決方案獲得CE認證,標誌著羅氏正式入局CGM賽道。

8月,美敦力宣布其全新CGM產品Simplera獲得美國FDA批準。

8月,雅培與美敦力達成合作開發一款整合式CGM,與美敦力的自動化胰島素輸送(AID)和智能胰島素筆系統相連。

可以看到,今年行業龍頭都在不斷加碼CGM市場,對於一眾參與者而言,競爭的烈度已然升級,即便是國內市場,也是如此。隨著國產CGM的批次上市,競爭也日益激烈,價格與成本控制成了各家企業參與這場比賽的關鍵。

由於CGM面向C端使用者,且具有一定的囤貨內容,各大電商促銷活動中都少不了它們的身影。包括微泰、三諾、矽基仿生以及魚躍等廠商都積極參與。據中新經緯研究院釋出的【「618」消費洞察報告(2024)】,血糖儀的銷售額增長超過了40%。

也有業內人士認為,目前市場的爭奪更多是一種存量市場的競爭,對於增量市場的開發還不夠,並沒有一款「破圈」的產品出現。雖然Eversense這類產品現在還不太成熟,但多形態產品的出現,比如之前獲批的精策醫療的無創血糖儀,正是有了它們的參與才讓這個行業迸發出創新的光彩。

比如國產CGM,除了卷價格外,我們也看到像微泰醫療的AiDEX X和歐態Ottai M8都在努力讓產品更輕薄,讓使用者更無感。對糖尿病患者來說,技術路徑和產品形態的最終目的是如何能夠簡化血糖監測流程,讓血糖管理更輕松,期待未來能有更多的技術路徑和更優秀的產品形態孵化出「破圈」的產品。