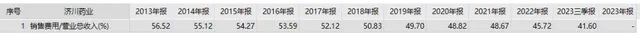

中藥產業持續受到大力支持。

12月13日,國家醫保局公布2023年國家基本醫療保險、工傷保險、生育保險藥品目錄調整結果。本次調整後,目錄內藥品總數將增至3088種,其中西藥1698種、中成藥1390種,中成藥品種總數再創新高。且放寬了對於部份中成藥適用範圍要求。

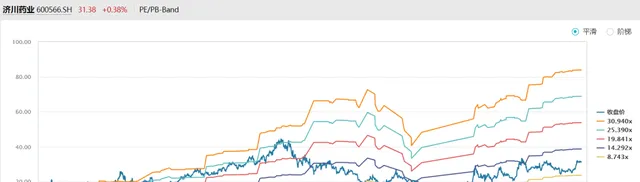

但即使政策支持,整個中藥的板塊的估值都不是很高,基本都是十幾市盈率左右的估值,能達到20倍市盈率的已經算是比較高了。

其中濟川藥業也算是中藥龍頭之一,市盈率甚至僅有12倍,而其近三年凈利潤增速都有20%以上。

更神奇的是,這12倍PE的估值還是前段時間大漲了後的估值。濟川藥業從10月底開始,大家都在跌的時候,它偷偷漲了整個11月,漲幅約30%。也就是說在10月底的時候,其估值差不多僅有9倍左右PE。

市場這樣的定價是否合理呢?

一、中藥龍頭

濟川藥業曾是牛股,在2013年借殼上市後,股價一直漲到2018年,5年8倍多。如果按上市後開板的價格買入,後續也漲了4倍多。

濟川主做中藥,也做一些西藥,其中中藥占比72%,西藥占比約26%,2022年總收入約90億人民幣。

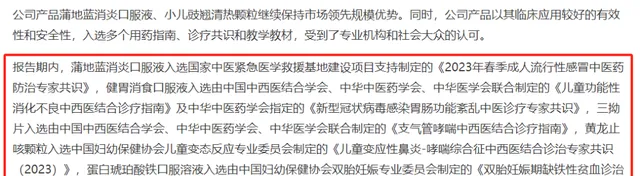

濟川主要圍繞兒科、消化、呼吸等領域進行布局,核心產品蒲地藍消炎口服液、雷貝拉唑鈉腸溶膠囊、小兒豉翹清熱顆粒在細分領域的市場份額位居前列,合計占營收比例超過70%。

也就是說這幾個核心產品決定了濟川藥業的基礎。

1、蒲地藍消炎口服液

蒲地藍適應癥為清熱解毒、消腫利咽、抗菌,臨床用於治療癤腫、腮腺炎、咽炎、扁桃腺炎等疾病。

蒲地藍目前國內獲批劑型包括片劑、膠囊及口服液三種,片劑的獲批生產廠家達27家、膠囊為2家,而口服液則為濟川藥業獨家劑型。

針對口服液濟川藥業持有兩項發明專利,「消炎藥物及其制備方法」的專利預計於2026年6月到期,「消腫抗炎的中藥組合物及其制備方法」的專利預計於 2031年10月24日到期。

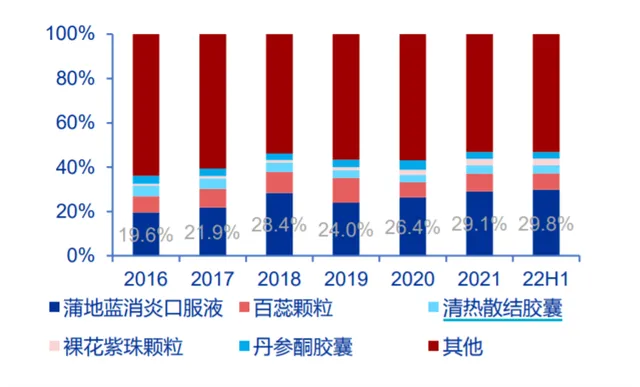

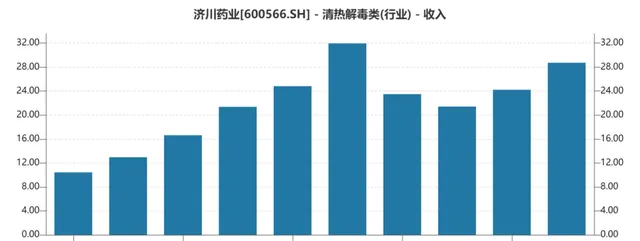

根據米內網數據統計,公司以蒲地藍消炎口服液為主的清熱解毒用藥中成藥在2022年全國城市公立醫院清熱解毒用藥中成藥市場占比15.66%,排名第1;在整體的口服清熱解毒藥中,蒲地藍口服液的市占率基本也是呈現逐年提升的現象。而清熱解毒用藥在呼吸系統用藥中占比達46%,是呼吸系統疾病用藥中最高的。

過去濟川憑借蒲地藍的快速成長順風順水。

但是2018年開始良好的趨勢遭遇了一些政策挫折,也導致濟川過去股價牛勢戛然而止。

2018年10月,國家藥監局釋出【有關修改蒲地藍消炎制劑(片劑、膠囊劑、口服液)處方藥說明書的公告】,要求增加不良反應,包括惡心、嘔吐、腹脹、腹痛、腹瀉、乏力、頭暈等;皮疹、瘙癢等過敏反應。同時明確指出對該品及所含成分過敏者禁用;孕婦和過敏體質者、脾胃虛寒者慎用。

蒲地藍像萬能藥一般越用越多,監管此舉也是不僅是規範用藥,也為了減少該藥的濫用。

此外,2019年政策規定,如果進入省級醫保三年仍未進入國家醫保,便要結束省級醫保。

蒲地藍口服液於是在2021年先後結束河北省、山東省、黑龍江省、新疆4省醫保,2022年結束江蘇省、湖南省、吉林省、天津市、青海省、安徽省、陜西省、遼寧省醫保。2023年蒲地藍口服液已調出所有省級醫保目錄。

蒲地藍口服液的銷售額也因此從2018年的巔峰連續兩年負增長,也導致濟川的估值不斷下調,股價持續下跌。

直到2021年,蒲地藍觸底反彈,股價也隨之反彈。 接受了結束醫保的檢驗,可以說過去政策壓制的負面影響基本出清了, 未來的增長預計能夠成熟穩定。

2、小兒豉翹清熱顆粒

小兒豉翹顆粒源自古方【達原飲】、【銀翹散】,是全國首批名老中醫李少川教授推出的治療兒童感冒的獨特組方,臨床上主要是用於小兒風熱感冒和感冒夾滯證。

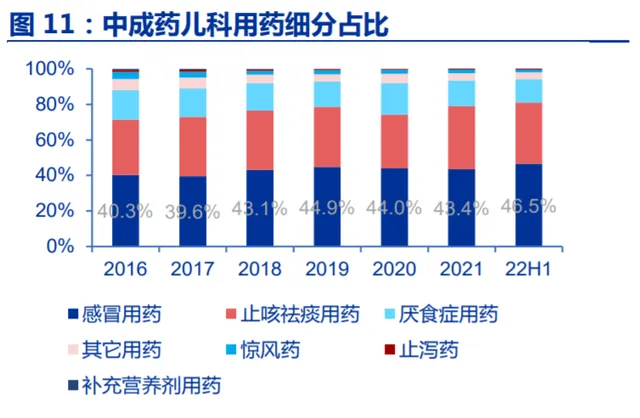

兒童是流感的高發人群及重癥病例的高危人群,感冒藥用藥比例達46.5%。根據【兒童流感診斷與治療專家共識(2020 年版)】,每年流感流行季節,中國兒童流感罹患率為20%~30%;在秋冬或冬春高流行季節,兒童流感年感染率可高達 50%左右。

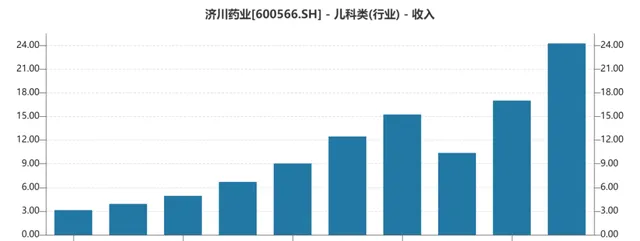

小兒豆翹清熱顆粒在2022年全國公立醫院兒科感冒用中成藥市場占比47.82%,排名第1。根據米內網,今年上半年的表現依舊不錯。是公司的增長主力。

小兒豉翹顆粒是國家醫保品種,也是公司的獨家品種,持有發明專利,專利於2025年8月到期。

到期前應該增長壓力不大, 到期後就要面臨競爭壓力,這或許是壓制濟川估值的部份原因。 那時候應該已經完全成為公司的支柱產品,沒有人知道最終會有多大影響,只能等待市場給出答案。

3、雷貝拉唑鈉腸溶膠囊

雷貝拉唑鈉腸溶膠囊是一種抑制胃酸分泌的藥物,主要用於治療胃潰瘍、十二指腸潰瘍、反流性食管炎等疾病。

雷貝拉唑鈉是一種仿制藥,沒有專利保護,屬於國家醫保品種,該類產品競爭對手比較多。

同時也是今年11月開展的第九批國家藥品集采目錄中市場銷售規模最大的品種,濟川的市占率排名第一。

雷貝拉唑鈉在濟川的消化類中占比較大,預計會產生較大影響。濟川超60%的降幅中標20mg規格,0.48元/片。具體的影響程度,可能要到明年一季報才能看得清楚。

4、其他

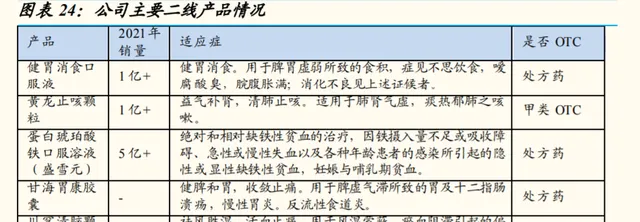

除了3個主要產品外,其他的產品暫時影響較小。不過不少也較為景氣,未來是否能夠對公司產生較大的影響可以再觀察。例如獨家劑型健胃消食口服液,連年增長,還有蛋白琥珀酸鐵溶液等也表現不錯。

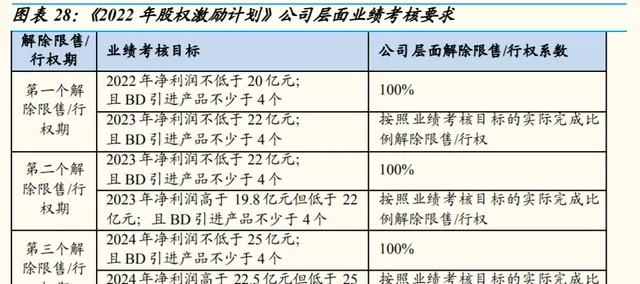

此外,根據公司釋出 2022 年股權激勵計劃,在公司層面將 BD 引進產品數量納入業績考核目標,要求 2022-2024 年每年 BD 引進產品不少於 4 個。濟川目前已經與天境生物、恒翼生物達成了合作,合作開發推廣包括伊坦生長激素、PDE4抑制劑、蛋白酶抑制劑等多款產品。最快有望2025年進入商業化階段。

二、產品和銷售驅動

憑借幾個核心產品,濟川的運作表現還是不錯的。

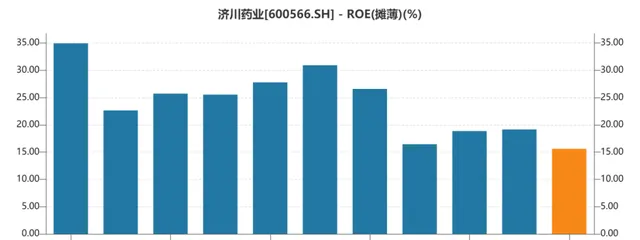

濟川自從2013年上市以來長期ROE都在20%以上。疫情幾年周轉率有所下降,導致數據較低,但基本也接近20%。

保持超過80%的毛利率,以及持續走高接近30%的凈利率,在上市公司裏算是非常優秀了。

今年三個季度的經營現金流就已經超越去年全年,從2018年17億增長到2023年三季度的28.6億。

賬上的現金加上金融資產,差不多有100億。整體負債率不高,僅24.8%。主要有8億的短期借款、18.76億的應付款和8.46億的其他已付款,整體風險不大。只是這8億的借款不知道為什麽借,難道是給銀行幫下業績?

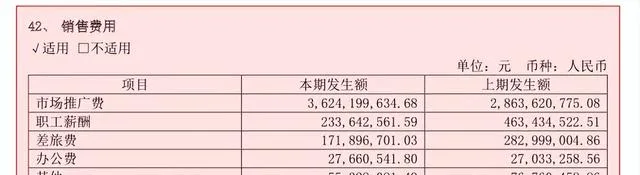

濟川最明顯的指標是銷售費用居高不下,去年花了41億的銷售費用,其中36億是市場推廣。

不過銷售費用率整體是呈下降趨勢,算是比較好的情況。

根據財報,濟川的推廣形式主要是采用專業化學術推廣為主、渠道分銷為輔的銷售模式。公司成立了專業化的學術推廣部門,學術活動覆蓋全國30個省、市、自治區,擁有約3000人的推廣團隊。

財報表示專業化的學術推廣可以實作藥品研發、臨床治療和診斷方面的多層面合作。濟川的產品也連續入選多個用藥指南、診療共識和教學教材。 但是過於大額的銷售費用讓人擔心是否會有一些不好操作?是否會受到醫療反腐的影響?對於不太了解背後情況的普通投資者,這也是一個不確定性。

三、結語

濟川三季度營收環比負增長。單季度看,Q3營收19.08億元,同比下滑6.05%;扣非凈利潤5.81億元,同比增6.42%。

但正是在三季報後,濟川漲了30%。這是一個綜合的情況。

首先整個中藥板塊都在該時點或多或少的,有一定的漲幅。此外流感來襲,濟川預期因此收益。再加上三季報對於三季度的醫療反腐的影響反饋來看,似乎沒有想象嚴重。

具體而言,或許因為醫療反腐導致濟川的銷售費用率下降了不少,也導致營收有所下滑。但是另一方面,凈利率也因此提升了,經營性現金流和自由現金流也都得到提升。如果這樣權衡一下,營收的些許下滑反而算是利好。同時也把階段醫療反腐的影響落了地。

從估值上看,濟川在歷史低估區間,可能是被之前連跌3年嚇怕了,市場對其預期不高。考慮到其100億現金等價物在手,現金流良好,負債不高,若從市值上扣除100億再估值,大概僅8倍PE。

但如果再往後看,濟川藥業還有不確定性。一方面雷貝拉唑鈉腸溶膠囊的集采影響如何?另一方面,新一輪醫療反腐要持續到2026年10月,是否更加深入嚴格,影響亦需要觀望。

或許讓市場跑一個季度,到明年一季報可能會有點眉目。

更多的市場觀點歡迎加入星球。